“拆”真是暴富法门。。。

京东健康今天在香港上市,股价大涨55%,收盘市值达到了人民币2895亿,超越了阿里健康。刘强东间接持有京东健康约10%的股份,这波上市身家又增厚不少。

京东健康大涨,小伙伴传了一个段子:

苹果管理层一定很后悔,他们怎么这么笨,不把苹果分拆成苹果健康,苹果音乐,苹果金融,苹果数码,苹果化妆,苹果支付。沃森老板也挺后悔,后悔公司平台太小,不得已只能把主业分拆出去。做企业干嘛,循环圈钱,捞是王道。

不过跟国内不讲武德的公司相比,这次东哥还算实在,京东持有京东健康60%多的股份,这部分收益都能算到集团里。不像有些公司,少数股东实际联合起来比大股东还多,把便宜占尽了,上市公司没拿多少,主要出来品宣加站台。

京东和沃森前后俩事,对比还是挺鲜明的,沃森两块业务,一块是肺炎疫苗,一块是HPV疫苗,你老老实实分拆出来HPV疫苗部分上市一点问题没有,只想着自己不想着股东,结果背负了骂名,钱还没赚到。

估计沃森高管现在也很后悔,当时要是多讲几个疫苗的故事,也搞分拆上市,哪有今天这些糟心事。

如果苹果公司是国内管理层,也像现在的互联网公司这么拆拆拆,母公司赚的肯定比现在手机业务多,以后还搞什么手机啊,就搞子公司分拆,只要赛道好,钱大把大把的来,现在这种分拆循环上市的模式,印钞厂都不如分拆上市来的钱快,印钞厂一天能印3000亿?

目前全球股市都在讲赛道,很多分拆上市的公司只要赛道好,公司估值直接干爆天际,上市之前,不管利润多少,先展望未来。你跟我提利润,我跟你提日活,你跟我提日活,我跟你提客单价,先抡圆了吹,能不能赚那都是老天爷的事。

我终于明白,“拆”不仅是现实中老破小创富的方式,拆还是上市公司致富的超级法门。

————

分拆一部分业务,单独上市融资,获取更高的估值是资本市场的常见操作,如果被拆分的业务比较有潜力,还能带动母公司的估值。

但是也有一种极端的情况,上市公司管理层把公司核心资产低价贱卖出去,给到自己的关联方或者代持机构,然后管理层套现掉公司股权,再将之前卖掉的优质资产转个几手,重新运作上市,自己赚的盆满钵满,这就成了掏空上市公司。

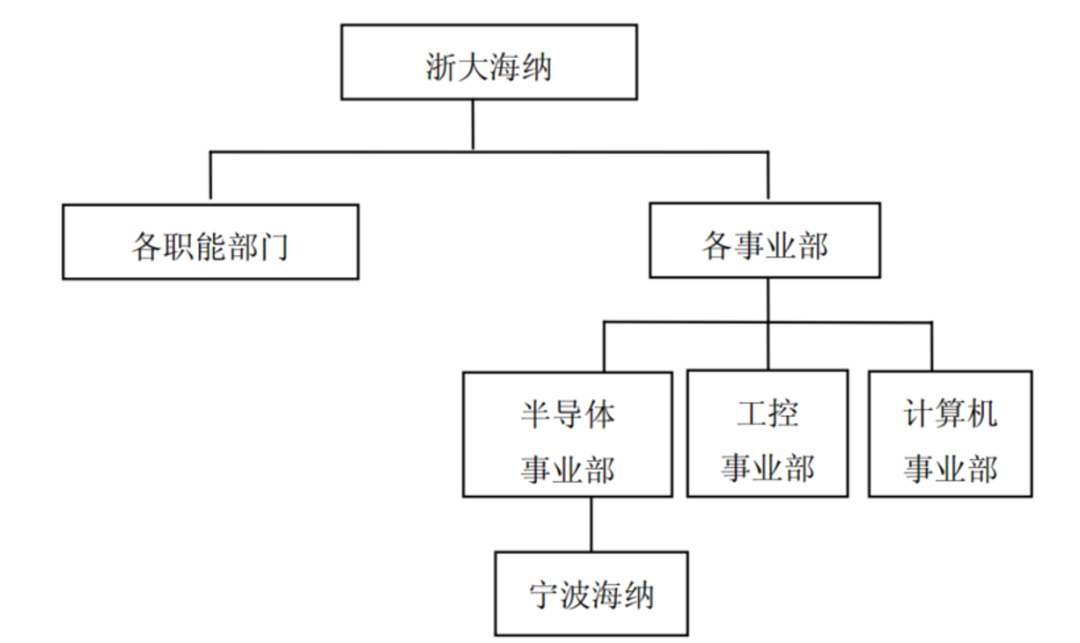

我没有针对最近热门的那家医药公司啊……A股历史上早就有过类似的套路,比较典型的就是浙大海纳,能认出这个名字的肯定是老股民,这公司1999年上市,当时是浙江大学下面的企业,浙大海纳有一块核心资产叫做宁波海纳半导体。

半导体,现在是市场上的香饽饽,但是在2000年前后确实面临盈利下滑的问题,加上当年吹来了高校企业改制的风,浙大海纳就把宁波海纳半导体运作给了接盘方立立电子。

大家看一眼立立电子2008年冲击上市时的管理层班子,曾在浙大海纳干过的可真不只是一个两个。

而且立立电子在与浙大海纳、宁波海纳进行某项资本运作时,没有按照有关规定进行资产评估备案,宁波海纳和浙大海纳内部的决策程序也存在瑕疵。

所以当年立立电子想上市的时候,市场上就充满各种质疑的声音,比如“立立电子涉嫌掏空浙大海纳资产”、“转移浙大海纳优质资产二次上市”等等。

最终上市美梦破碎,立立电子在已经完成募资的情况下被监管部门否决了,被迫退还募集资金及利息,这情况倒是与今年的蚂蚁金服有几分相似。

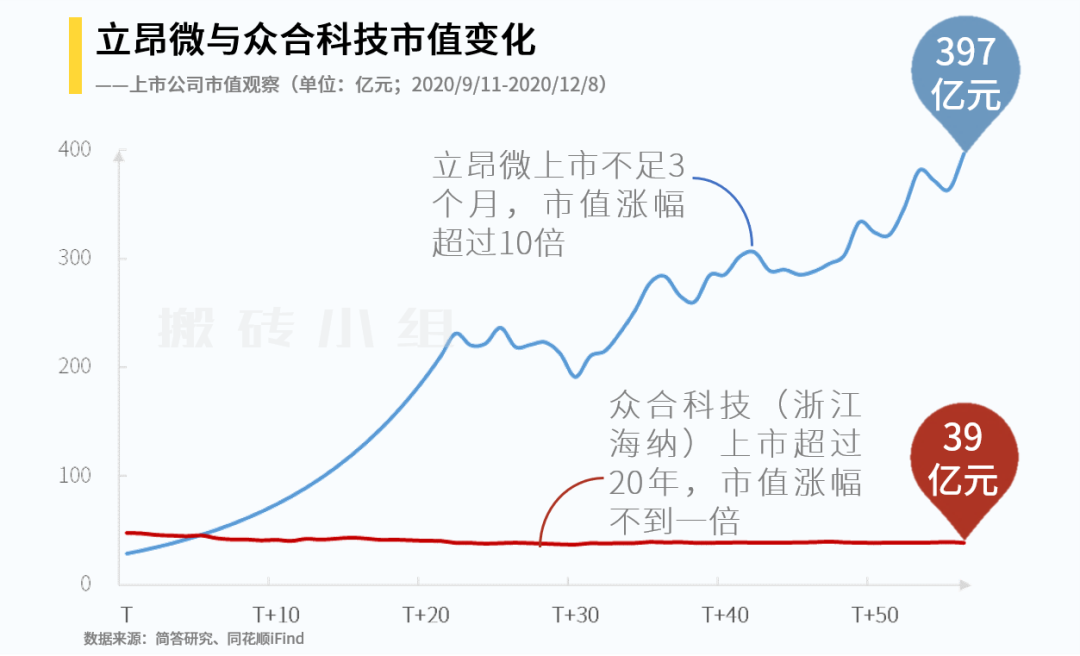

十几年后,立立电子的核心资产经过更名、运作,摇身一变成了今年上市的大牛股立昂微,一上市就赶上了科技股情绪最火爆的年份,股价到现在已经涨了十几倍。

而当初卖掉这块资产的浙大海纳,后来经历了股权转让、实控人侵害公司股东利益,被ST后一度濒临退市。

转型轨道交通业务后,2015年跟着中国神车在牛市创下了一波历史大顶,也就成了后来的众合科技。

轨交行业不景气后又想转型环保水处理业务,今年赶上科技股的风口,公司又开始在半导体业务上加注,兜兜转转十几年,又涉足到了这一项业务上。

看看众合科技与立昂微的走势,资本市场的云谲波诡都写在其中。

————

今天被某成都确诊患者的轨迹图刷屏了!

一晚上连刷三个酒吧,年轻人精力真好……

网上有人作了个比较,之前北京的一例确诊病例,活动轨迹基本就锁定在菜市场-超市-菜市场,成都感染患者去的都是酒吧夜店,两个城市的风格差异是挺大。

看了一圈想吐槽一句,现在的隐私保护是真的差,就一早上时间,女孩的身份证号码、家庭住址,照片等,网上都传出来了。被感染也不是故意的,官方通报她经过的地方主要是为了防疫,但是泄露她个人隐私信息就很过分了。

————

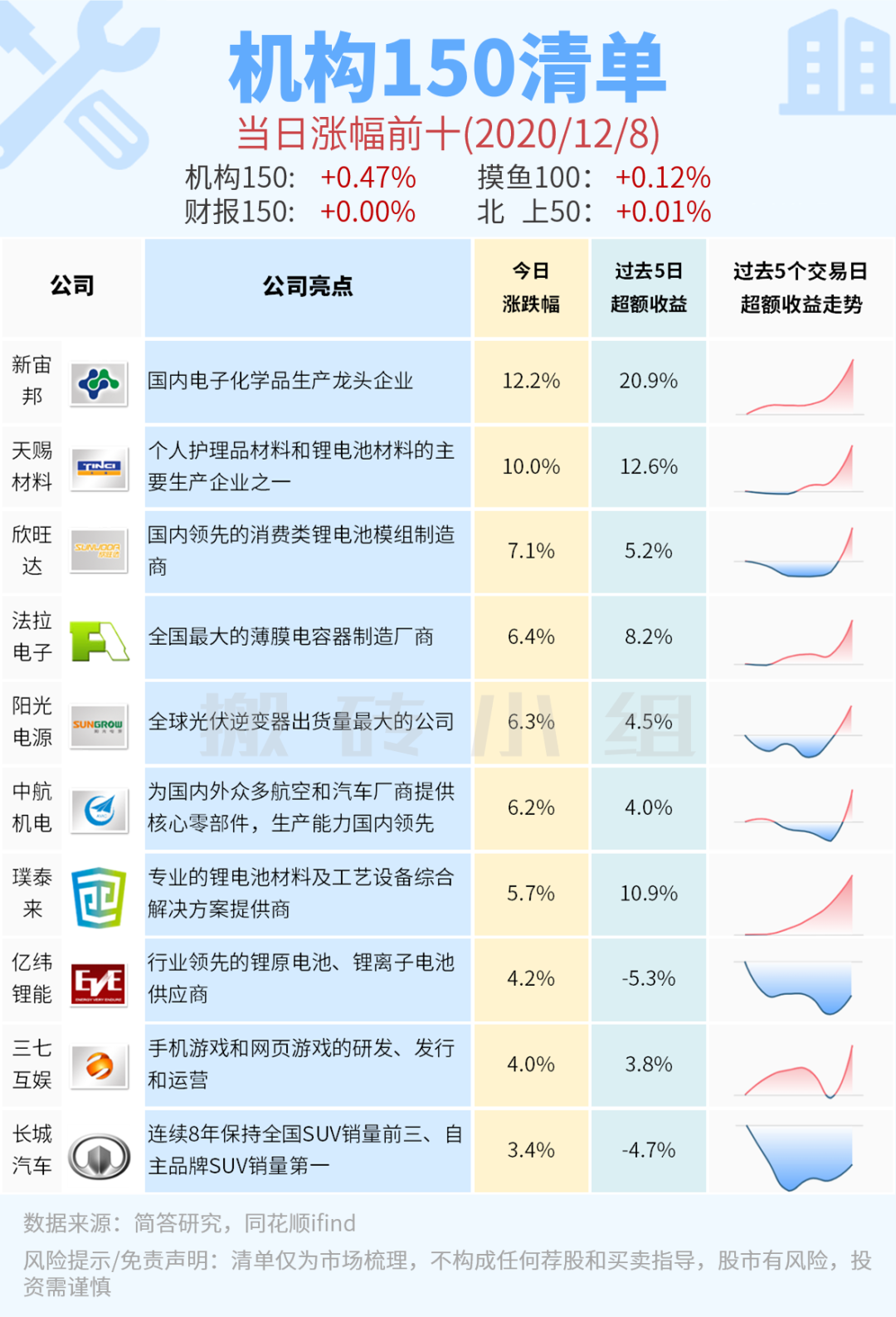

【机构150】涨幅前十观察:

股王茅台又创了新高,今天还看到有一家在排队上市的公司叫做贵州国台,也是主打酱香型白酒,感觉这个票已经预约成妖了……

如果有不了解【机构150】的小伙伴,可以在公众号菜单栏回复关键词【机构150】,就能获取机构重仓150的清单啦,公众号菜单栏还有很多精彩内容等待大家探索哦~

原创不易,喜欢请星标+在看+点赞,常读公众号,不错过市场机会,谢谢鼓励!