被绊倒的地主

今天看到泰禾集团发了一个有趣的公告:控股股东因为帮别人担保的2亿元债券违约了,结果他持有的价值超过90亿元的泰禾股份都被冻结,而控股股东早已将其持有的股票全部质押,这直接导致了公司股价今天大跌,堂堂大泰禾连2亿元都还不上了吗?

收盘后,公司赶紧又发了一个公告:债务纠纷已解决,所有股份已解冻。但是你这一来一去,刷了两次公告,股东们可就损失了十个小目标啊。泰禾作为闽系地产高杠杆王者,不知道在投研圈里倒了多少次了,每次压力测试的时候,它都要来点消息。

小组以前写过泰禾这家公司,当时的标题还叫做《散户作证,吹过的牛可以不算数》。

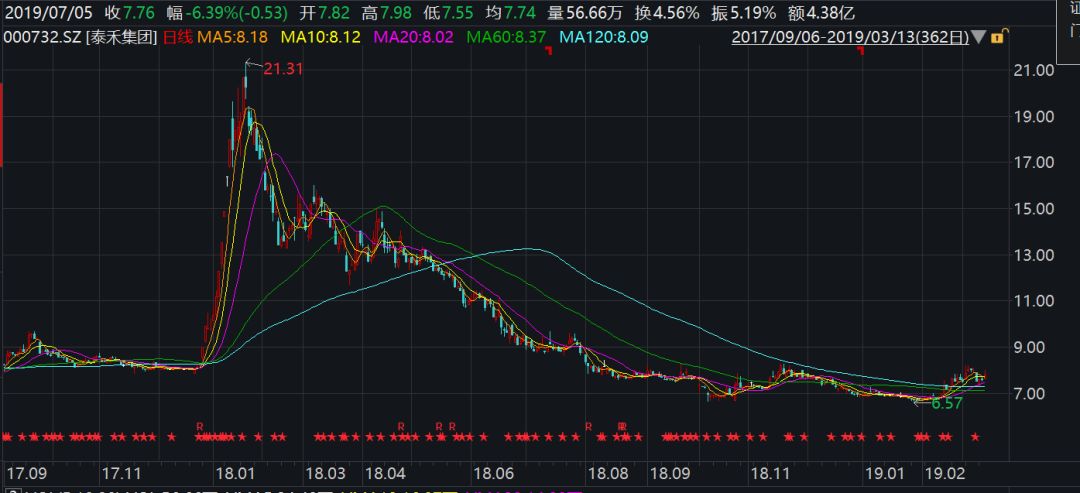

这个吹过的牛就是说,泰禾集团的董事长黄其森在2017年时夸下海口,说泰禾2018年的销售额要达到2000亿,随后泰禾股价大涨,股价从9块直接奔向20上方,最高时市值接近500亿,一句话,市值就涨了200多亿。现在随着潮水褪去,股价被打回原型。

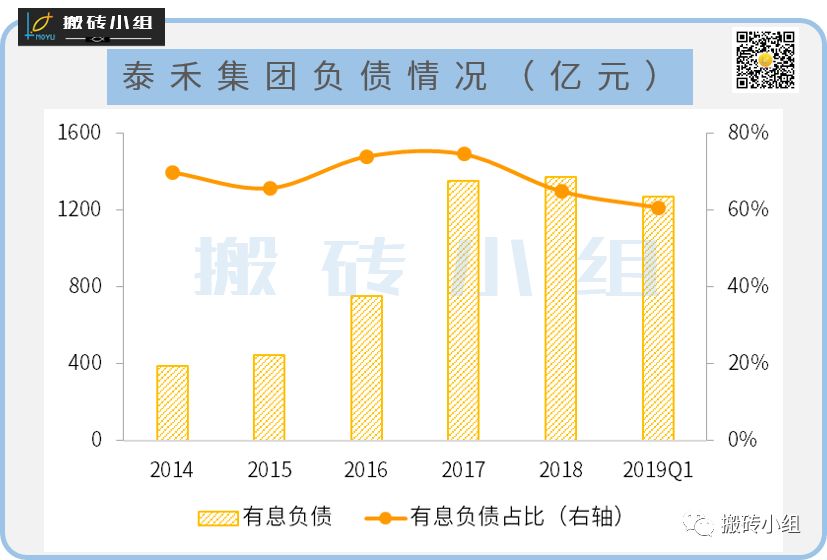

在股价大跌的背后,不只是控股股东的高质押率,泰禾的资产负债表压力也早已暴露在大家的眼前。在负债端,泰禾集团的有息负债占比达到61%,纵向来看,有息负债占比呈下降趋势,反映出,面临着行业周期的变化,公司也在也在努力调整战略方向,努力降低债务包袱。而另一方面,公司的短期负债+一年内到期的非流动负债达到了461亿元,而货币资金206亿元,资金链上显得很紧张。

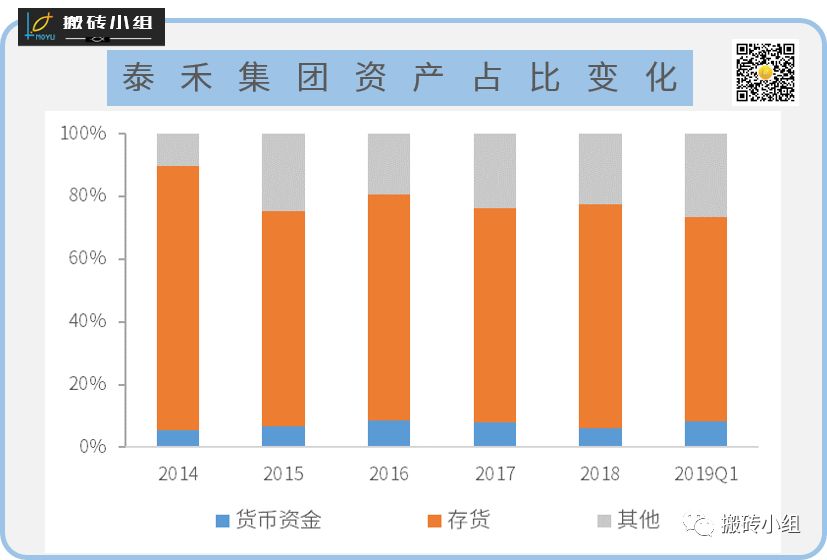

在资产端,泰禾集团的资产负债率基本维持在80%以上,最新的报表显示达到了84.55%。而在资产的构成里面,存货占了最大的份额,2019年一季度存货达到1606亿元,占总资产比例为65%。

房地产企业的存货主要就是土地和房屋,泰禾这家公司以做豪宅起家,它拿的地都是位置不错,质量很好的地,但是在房地产行业的周期面前,如果存货没办法快速变成现金收入,那么公司带来的现金流压力就很大。强如恒大篮球队MVP许老板,2008年的时候也是差点没熬过来。现在你打开股票软件看关于泰禾的新闻,都是他卖这卖那做资金腾挪的消息。

资产软,负债硬,现金为王,小组强调了很多次,地产商是最直接的参照,资产卖不出去就要折价,负债一分钱不能少还要连本带利,活不活的下去就看现金余量和现金流量。我们按照泰禾集团的情况,筛选了一下资产负债率大于80%,同时大股东质押率在50%以上的房地产公司:

可以看到,最近处在风口浪尖的新城控股也在名单里。新城控股的问题并不止于高资产负债率,在今年4月的时候,上交所就给新城发了问询函。其中还提到了几个重要的方面

1)利润“掺水”:2018年新城利润104.91亿元,其中,来自投资性房地产公允价值变动收益为28.09亿元,占比达到26.78%。这是一个会计处理的问题,举个例子,就是你买了套房,今年房价涨了一百万,你可以说自己今年赚到了100万。但是房价涨跌是有周期的,保守的地产公司,比如希望活下去的万科,就不会将这一项计入自己利润。

2)现金流:经营活动和投资活动现金流量净额之和连续三年为负,2016年、 2017年和2018年分别为-6.10亿元、 -102.41亿元和-161.96亿元,表面上,每年净利润在高速增长,但实际上现金流出还越来越多了。

3)关联交易:上市公司向实控人王振华名下的关联公司借款,利率高达8%,高于贷款基准利率,且高于公司2018年度6.47%的平均融资成本,是否涉嫌利益输送?

今天小组看到新城控股道歉了,想想上市公司的公关真是做的太差了,公开信应该直接谴责第一当事人,如果道歉有用的话,这世界早就更美好了。留下几万股东在A股H股挨打,机构小伙伴说这雷真的晴天霹雳。

小伙伴们多探索一下公众号菜单栏,你们买过的课程、财报工具、小组社群,都在那里哦,小姐姐等你来撩~

还有几件事:

1)今天看到债券市场出了新闻,农行的前处长白静,操纵债券市场非法获利2亿元。虽然国有金融机构的薪酬不够市场化,但是影响力是真的大,挣钱很容易,这块太容易受诱惑了。

2)证监会对康得新相关当事人送达了行政处罚通知,拟顶格处罚并且终身市场禁入。证监会已经查明康得新虚增利润且金额巨大,未披露与控股股东的关联交易,导致年报存在虚假记载和重大遗漏。有读者在星球里问小姐姐为什么上市公司能连续三年巨额造假,这么触目惊心的案件,其他机构投资者难道看不出来么?小姐姐的回答是,这个市场比我们想象的无效,要擦亮眼睛,保护好自己口袋里的子弹。

3)深圳有一套!北京上海用罚款让大家做垃圾分类,深圳有钱,居然用奖励的方式鼓励大家做垃圾分类。根据《深圳市推进生活垃圾分类工作激励实施(2019-2021)》(征求意见稿),生活垃圾分类好家庭资金补助2000元,生活垃圾分类积极个人资金补助1000元。