我走过最长的路,就是股市圈钱的套路!

昨天文章说的是小组的一个思考——为什么快递行业引以为豪的规模效应消失了。但是文章开头犯了个低级错误,看着股价图愣是把顺丰17年借壳这茬给忘了。为避免误导,昨天我们把文章删了,改正后今天发在了次条。这里给大家道个歉,小姐姐脑子犯迷糊了。小组确实是普通人,也会犯错啊!日更不易,期待陪伴大家,每天进步一点点。写得好的希望大家不吝分享,有误之处也欢迎指正,给我们更多创作动力。

中信建投作为一支券商,它真的有点过于优秀了,10月份以来一路拉升,到前几天都翻倍了。它的其他券商伙伴们这轮反弹也就涨个百分之二三十了不得了。真是“中信建投,就是龙头”。

但就是这支券商板块资金炒作的龙头,今天却熄了火,开盘没多久就快被锤跌停了。原来是昨晚中信建投披露了定增预案,称募资不超过130亿元,用于补充公司资本金和营运资金。

130亿元,17年6月IPO的金额才21亿呢,这胃口扩得有点快啊!说起来,中信建投算是近期募资界的小王子了:2016年12月在香港上市募资65亿、2017年1月行使部分超额配股权募资2亿、2018年6月在A股上市募资21亿。短短2年多也里里外外拿了80多亿了。现在上市7个月后抛出定增方案,是因为再融资新规告诉大伙要隔6个月才能再圈钱,所以听新规的话,过了6个月就赶鸭子上架,中信建投学习能力真的优秀,一点点时间都不浪费。

市场当然不喜欢这种胃口很大的主了,何况这次定增预案里,公司拿钱主要是用于补充公司资本金和营运资金的。定增预案里说了,其中有55亿将用于发展资本中介业务,包括融资融券、股票质押等信用交易。之前民企股票质押爆仓的一大堆,券商要是强制平仓,风险一触即发。现在要保护民营企业了,当然不能说平就平。券商自然要做好表率,为企业纾困。至于自己钱不够?还得找市场帮忙。

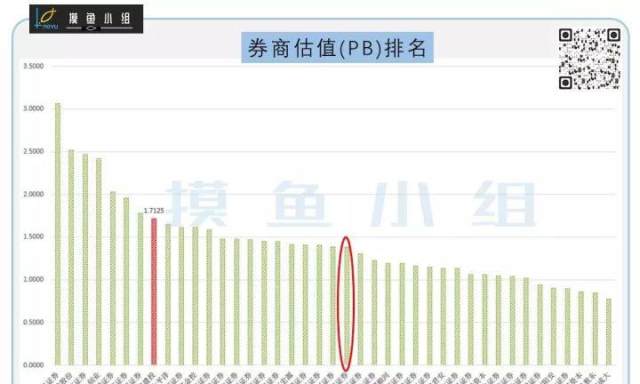

市场给中信建投的定增甩脸色看,除了对资金用途心存疑虑,还诟病公司高高在上的定增价格。中信建投作为次新股,股价反弹不少,作为中信证券的小弟,虽然业务比不上,但是估值已经大大超越。 而且投资者不是一叶障目的啊,他们也会对比的啊。看看中信建投的港股,折合人民币才4.42元,还不到A股价格的一半。这时候冲进去按这样的价格拿一大笔股份再锁上个1年,脑子被驴踢了吗?

而且投资者不是一叶障目的啊,他们也会对比的啊。看看中信建投的港股,折合人民币才4.42元,还不到A股价格的一半。这时候冲进去按这样的价格拿一大笔股份再锁上个1年,脑子被驴踢了吗?

很多人可能不知道定增价如何确定,小组先在这科普一下,定增价要不低于基准日前20个交易日均价的90%,再通过询价确定。

不过现在好了,市场和监管都学精了。以前的定增公布定增议案的时间很有讲究,因为定增价定价的基准日可以是董事会决议公告日或者股东大会决议公告日,监管层在2017年时发布的定增新规修复了这一bug,规定定价基准日只能为本次定增发行期的首日,挫了挫上市公司的锐气。

因为定增预案公布后到定增发行期还有一段时间,这段时间里市场完全可以用脚投票——觉得价格太高的话拔腿就走。上市公司对基准日前20天的股价控制力明显下降,武功被废了几段。

在新规公布前,定增可以用来收割外来土豪。既然以董事会决议公告日或股东大会决议公告日作为基准日,对上市公司来说,完全可以实行“在市场未知消息前拉抬股价——公告董事会决议——锁定定增价格——利用市场热度让市场参与定增”这一连续的杀外来土豪套路。这种股价被拉高的定增,老股东是不会参与的,高位筹码都是让外来土豪拿的。

不少土豪在情绪高点、股价拉升之后拿了筹码,结果市场遇到点风吹草动,一波动,定增价还高了市场价一大截。参与定增的股东得比花上比二级市场还高的价格,拿一大笔股份,还得锁上个一年或三年,简直要哭了。

你别以为这是个例,有时候市场傻起来连自己都害怕。在16年的时候,定增价和市价倒挂的情况一度高达40%以上。

瀚蓝环境的例子就很典型。

2015年11月17日,瀚蓝环境公布定增预案,虽然之前已经大幅度拉升,但是市场仍然觉得公司这不是圈钱,这是给出低位优质筹码!股票当日涨停,定增价格锁定在11.95元。

那时候的市场情绪高昂,公司的市场空间哪里是这点估值能衡量的,要拿大笔筹码只能靠定增了,二级市场慢慢买买到猴年马月,何况还会把股价买上天呢。

即使后来市场经历了熔断,公司股价暴跌,定增价格与市价倒挂了10%,还是会有一堆机构参与公司定增的。 但瀚蓝环境命途多舛,2016年监管爸爸出手了,定增市场监管趋严,公司并没有在股东大会通过后的有效期内获得证监会的审议通过,最终公司高价定增的梦想破灭了。

但瀚蓝环境命途多舛,2016年监管爸爸出手了,定增市场监管趋严,公司并没有在股东大会通过后的有效期内获得证监会的审议通过,最终公司高价定增的梦想破灭了。

现在中信建投只是公布预案,后面还要证监会审议通过后才能安排发行,所以定增的定价还需等待,就看看接下来市场怎么投票。