100亿买个快递!

今天对于申通快递是一个特殊的日子,因为阿里巴巴与申通的控股股东和实控人签订了《购股权协议》,购股权的总行权价格为99.82亿元,如果完成收购,阿里巴巴就将成为申通的大股东,换句话说,申通要改姓马了。

其实,最近这两周,大家的目光都集中在科创板和科技股上,快递股就好像一个安静的乖孩子,躲在自己的角落里默默上涨。

快递公司上涨的背后,是行业格局和公司经营都在慢慢发生变化。

行业格局:集中度提升,竞争仍旧激烈

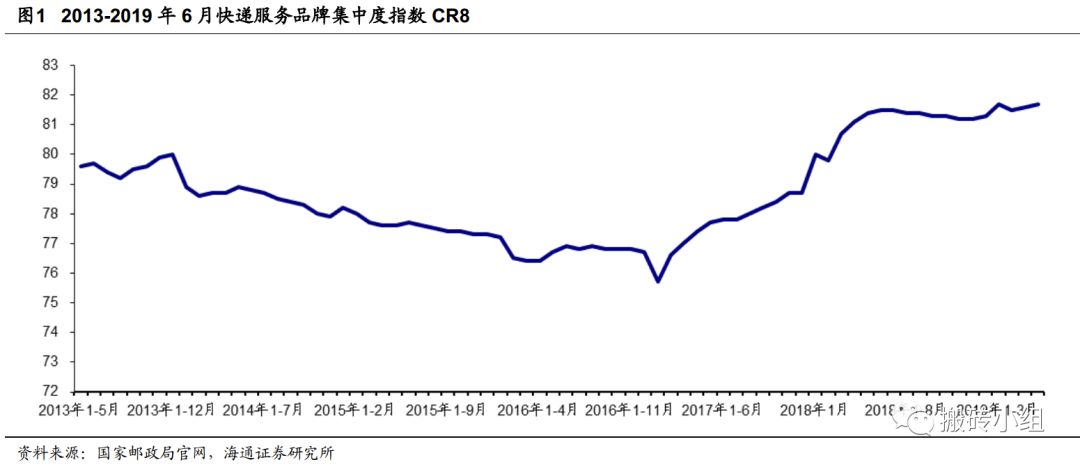

根据国家邮政局发布的数据,2019年上半年,全国快递企业实现业务量277.6亿件,同比增长25.7%;实现业务收入3396.7亿元,同比增长23.7%;上半年行业CR8为81.7,就是说这个行业内最大的8家公司占据了81.7%的市场份额,较1-5月上升了0.1个点。CR8继续上升,说明行业内的头部快递公司正在逐步挤占二三线快递公司市场份额。

在另一方面,2019年上半年,全国快递企业单票收入为12.2元,同比下滑1.6%。这个数据受多种因素的影响,包括产品结构变化和统计口径等,但是也可以从侧面看出快递行业内的竞争仍旧十分激烈,大家都是通过低价策略进行市场份额的扩张。

公司:头部公司业务量继续上升

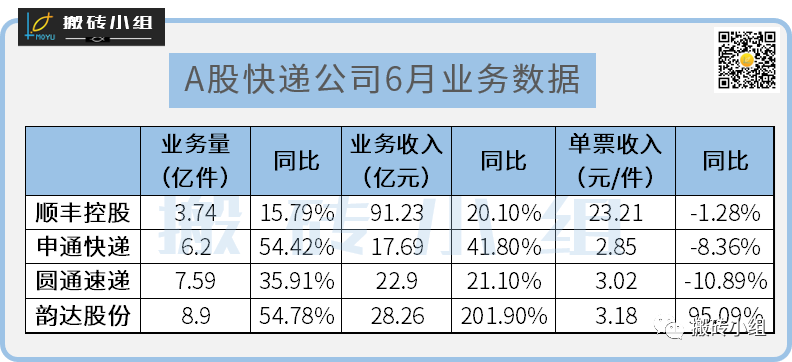

我们整理了一下4家A股上市快递公司,发布的2019年6月经营数据,一图胜千言,大家先看图:

这其中,有一个看起来比较奇怪的的数据——韵达股份,这是因为韵达2019年改变了统计口径,根据估算,如果剔除统计口径变化的影响,韵达的业务收入同比增长51%,单票收入大约同比下降 3.01%。头部快递企业的单票收入都在下降,与行业的趋势一致。

而在另一边,头部企业的业务量增速要高于行业整体的增速,这背后就是前面说的,行业集中度提高的逻辑。头部快递企业中也有分化,从业务量增速上看,加盟制的快递企业中申通、韵达的增速均在50%以上,远高于国家邮政局公布的行业平均29.1%的增速。

这样的行业格局变动会产生什么影响呢?

我们举个例子,空调行业,2005年之前行业整体保持了每年30%—40%的增速,那个时候行业增速很快,大家拼得你死我活,打价格战,抢占市场份额,结果都挣不到钱。

到了2005年之后,行业整体大概只有10%左右的增速,但行业内的龙头企业占据了主要的市场份额,这时候头部企业的日子反而变得更好过。这是因为在行业格局稳定之后,龙头企业拥有先发优势,很难有新竞争者进入,行业内的几个寡头都能舒服的赚钱。

快递行业正在经历集中度提升的过程,但是从单票收入的变化来看,竞争还没有结束,前途是光明的,不过道路是曲折的呢。

小伙伴们多探索一下公众号菜单栏,你们买过的课程、财报工具、小组社群,都在那里哦,小姐姐等你来撩~

1)涪陵榨菜公布了半年报,利润基本与去年持平,股价直接被摁在了跌停板上。小组在这跟大伙儿分享一个草根调研的方法,去超市看看产品的生产日期,如果公司说自己的产品卖得很好,但是大超市的这些产品生产日期又比较早,就要注意风险了。

2)今天的债券市场还有一个重大新闻,全国银行间同业拆借中心与上海清算所将于2019年8月22日起正式推出通用质押式回购交易清算业务,也就是通用质押券业务,这标志着债券市场资金面的根本性改善,大伙可以仔细体会体会。