鹅厂减持的意义!

发放实物不是鹅厂首创了,茅台就有凭股东身份平价购买2瓶飞天茅台的福利,也算是变相分红。最离谱的是之前A股有一家叫做XX农牧的公司(后来退市了),债务到期了没钱还,然后发公告说本金先欠着,利息用火腿支付,实现了真正意义上的“肉偿”……

关于鹅厂这次特殊分红的会计处理,有很多值得研究的地方,网上关于这方面的讨论也很热烈,但是基本上都没说对。

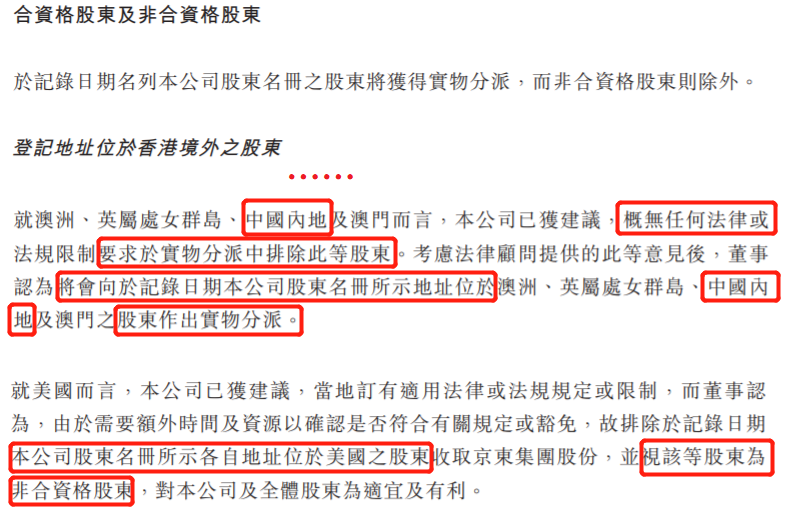

首先,根据本次分派股利的公告,股东会分为“合资格股东”和“非合资格股东”。其中股东名册上登记地址为香港地区本地、澳洲、英属处女群岛(BVI)、中国内地与澳门的股东们,都是合资格股东。而非合资格股东主要是股东名册登记地址为美国的投资者,他们只能获得等值的现金(收到平邮寄出的支票)。

所以,通过沪港通和深港通持有鹅厂股票的中国内地投资者们,确确实实地会获得这一分派。但由于京东本身并非沪港通和深港通的标的,投资者获得分派京东的股票后,只能卖,不能买。这一点在鹅厂这次的公告里面也是提到了。

鹅厂这么搞,相当于处置京东的持股了,需要交税吗?答案是不用,因为香港不存在资本利得税。

那么在内地需要缴纳资本利得税吗?

我们来捋一捋,企鹅上市主体注册地是开曼;持有京东股权的主体是黄河投资有限公司(Huang River),是个BVI全资子公司;而被投资的上市主体京东集团,则是另一个BVI~这种红筹架构,也真算是给内地税局出难题了~

更让人关心的问题是,收到分派的股东们是否需要缴纳税款?

按照现行税法,内地个人通过沪港通/深港通投资港股的股息红利所得是需要缴纳20%个税的;而且按照财税[2016]127号令,目前深港通暂免红利所得税。沪港通的开通在深港通之后,既然深港通暂免了,沪港通其实也不太可能独收了。

而且这次鹅厂的股利属于实物派息,那么个税的缴纳也许也会被暂缓。只要股东不立刻出售这些京东的股票,应该可以认为不会立刻产生个税吧。

还有个值得思考的问题是,为什么鹅厂会选在年底前,抛出这么一个分红方案呢?

根据本次公告,鹅厂本次派股的记录日期在22年1月25日,实际寄发时间则在22年3月25日,也就是说这一动作,要等到明年才会实际对资产产生影响。那小组就疑惑了,为什么鹅厂要挑12月23日这个时候宣布特别派息呢?

仔细一想,鹅厂现在宣布,就可以在21年年底关账前,把报表里面对京东的长期股权投资转入交易性金融资产了!在这个过程中长期股权投资终止确认的投资收益,也就可以名正言顺地计入损益科目里去啦!虽然这只是小组的推测,但若真的说中,那这种高超的财技还真的很令人拍案叫绝啊~

鹅厂的这一波“神操作”,对未来的资本市场也有很长远的影响。

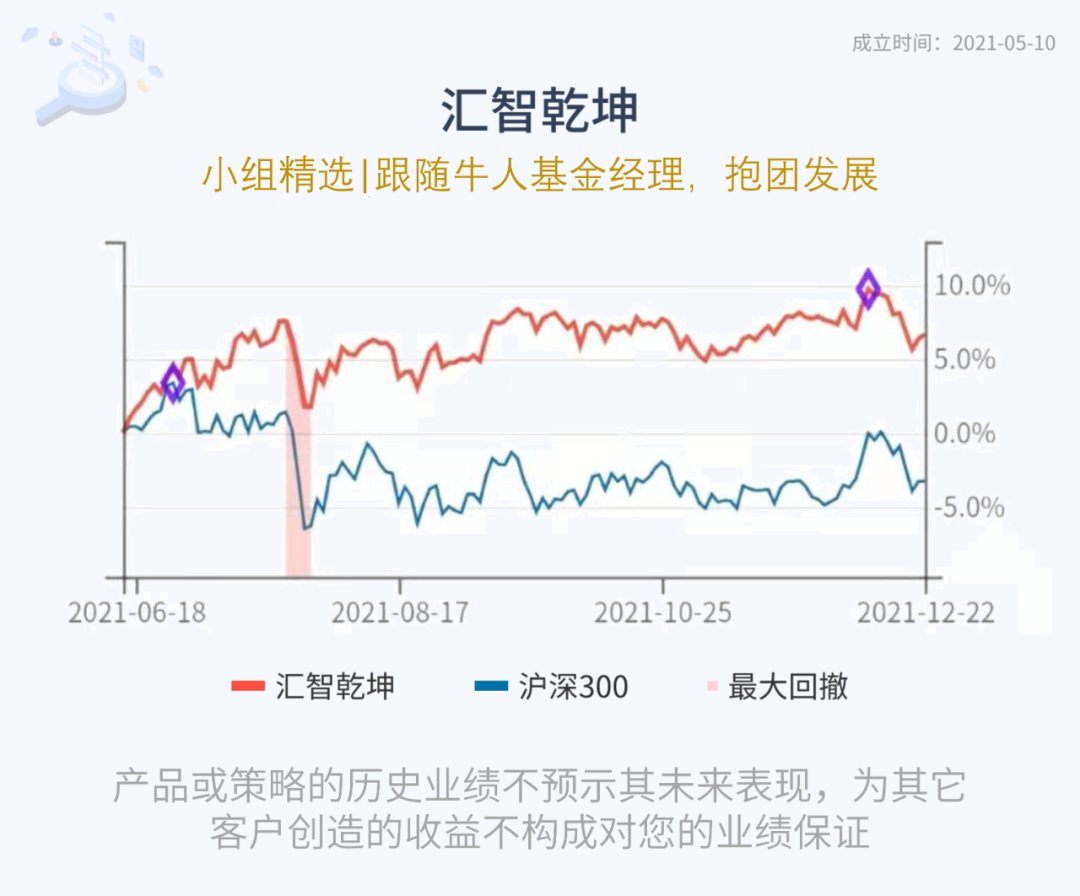

首先,对鹅厂自己肯定是好事情,今天的股价表现已经给出了答案。之前大家都认为投资类公司存在变现困难的问题,会给一定的估值折价,但是这次事件之后,可能会有一定的重估。

中金公司做过测算,如果把鹅厂投资组合里的资产按照市值给予30%折价,再加上现在的主营业务,鹅厂的合理价格应该是537港元,距离今天收盘价有16%的上涨空间。

对京东来讲,经营层面没什么影响,鹅厂也说了,减持归减持,双方的合作不会受到任何影响。资本层面短期内股价肯定有冲击,但是长期看,减持会增加京东的流动性,进而提高后者在指数里面的权重,所以也是好事情。

对于被鹅厂投资的其他公司来讲,接下来可能也会面临和京东一样的情况。之前我给大家整理过鹅厂的投资版图,包含教育、医疗、消费等领域的800家企业,其中70多家已上市,这里面很多公司都符合“有持续自筹资金能力”的标准,未来都有可能作为派息标的。

大家可以把这次“大厂卖大厂”事件看作对互联网公司的一次集体压力测试,如果这些公司扛过了压力,很可能会出现一波非常不错的上车机会。后期我们会持续跟踪,一旦出现机会,将第一时间通知大家。

本资料所引用的观点、分析是其在目前特定市场情况下并基于一定的假设条件下的分析和判断,并不意味着适合今后所有的市场状况,不构成对阅读者的投资建议,也不构成任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件,搬砖小组不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任,市场有风险,投资需谨慎。