悲剧不该发生!

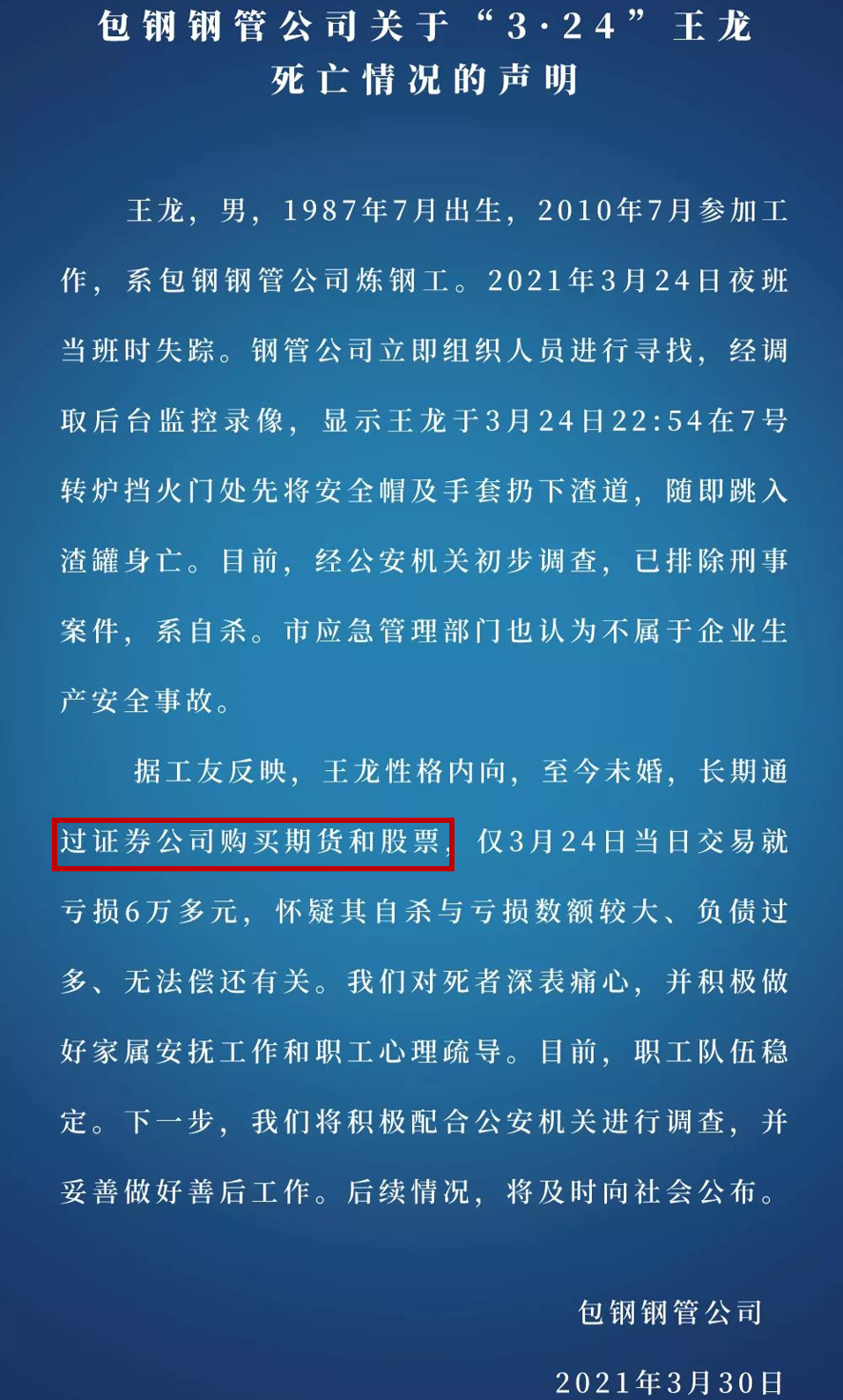

今天包钢集团发的一则声明吸引了不少人的关注,有一位股民因为炒股亏钱自我了断了:

他选择的方法特别极端,大家看文字说得是“跳入渣罐”,光看这四个字可能还没啥感觉,看视频,感觉就是往高温铁水里面跳,人一跳进去,直接就气化,变成了一阵烟,啥都不剩下。

有些人不仔细看,还会觉得怎么亏了6万就活不下去了?

首先,他这是3月24日一天就亏了六万多,大家如果翻一下主要指数的走势,就能看到市场在3月24日之前已经有巨大的回撤,比如创业板指从2月18日到3月23日跌了22%,3月24日是跌了1.25%,所以这个人的实际总亏损可能是6万的很多倍。

第二,他有很多负债,说白了就是上了杠杆炒股,遇到市场调整,本金亏没了,直接爆仓,剩下一堆负债无法偿还。

而关于他所在单位的收入情况,网上有一个热门答案:

收入还要扣掉自己的衣食住行,一顿算下来,这个人一波亏的钱,可能要还上十几年甚至几十年,他一下子想不开,情绪就崩溃了。

2015年6月的时候,也有一个类似的新闻,湖南一个32岁的股民用170万本金,加上4倍的融资全仓买入中国中车,结果亏到爆仓,本金赔光,妻子跟他吵了一天架,他承受不住了,在股吧发了一条帖子后就选择离开。

这个事年代久远,现在这个帖子都找不到了,网上找到的截图比较模糊,能看到他的ID叫做“想挣钱的散户”,内容主要是:

离开这世界之前我只是想说,愿赌服输,本金170万加融资四倍,全仓中车,没有埋怨谁,都怪我自己贪心,本想给家人一个安逸的生活,谁想输掉了所有,别了,家人,我爱你们,我爱这个世界。

这个股民32岁就有170万的本金,如果这170万是他自己工作挣到的,那亏掉其实压力不大,按照这个收入水平,几年就又挣回来了。

但如果我们去看当年的细节就会发现,这个人是在2014年下半年入市的,享受了前面一段牛市,170万很多都是在牛市里赚到的钱。结果一波大跌不仅亏掉了本金,可能还欠下了配资公司一屁股债,再加上家庭的压力,精神一下子就崩溃了。

这样的悲剧本来不该发生,一般人去开户时,都要做《风险测评》,但很多人不把这一环节当个事,他们也根本不了解风险的含义。同样是在股市投入100万,对一个年收入10万的人和一个年收入100万的人意义是完全不一样的。每个人应该根据自己的风险承受能力来选择对应的资产组合。

这两个例子其实都给了股民们相同的警示:

1)投资不要冒自己无法承受的风险。作为一个成年人,只有自己对自己负责, 永远不要押上自己输不起的筹码。

2)普通人炒股尽量不要用杠杆。杠杆是一把刀,在关公手里面能驰骋战场,收割人头;普通人看着觉得风光,自己去搞一把刀,还没舞个几下,就把自己割伤了。

前天说了下2018年油价爆跌、大资金犯错的事,很多小伙伴对这事感到比较陌生,其实这背后还是一个乱用杠杆伤到自己的故事,我们在摸鱼时代专门写过两篇文章讲这个事。

一是在2018年11月,油价爆跌的时候,聊了聊我们的看法。当时国际油价不到两个月就跌掉了四分之一,这样的跌幅和速度几十年没见过了。原油是大宗商品之母,对投资的重要性不言而喻。历史上原油大起大落,不少明星交易员和投资公司也随之升起和陨落。

2017年的时候,原油的一波暴跌让有着“原油之神”称号的传奇交易员安德鲁·霍尔(Andrew Hall)也栽了大跟头。当时霍尔站在多头的一边,他下注OPEC的减产将推高原油价格,等来的却是石油生产大规模恢复的消息。暴跌的原油价格让他的对冲基金在2017年上半年大幅亏损,以清盘告终。

所以我们在2018年看到原油走出了这么强劲的趋势,就觉得肯定有大资金犯错了,一个多月后,大家发现原来是国内机构出了大失误。

二是在2018年12月,中石化爆出在原油上亏大钱后,我们从财报出发测算过亏损金额。

我们前面一度猜过是哪路大神在背后默默为这次几十年一遇的油价暴跌买单,没想到是当年中航油的老大哥——中石化。

2018年12月27日午间,外媒公布了中石化暂停两名高管交易业务的消息。据说,被停职的两人级别很高,负责为中石化对冲原油业务的风险。

按照一般的逻辑来说,中石化持有大量的存货,如果油价下跌公司就会亏钱,因此衍生品业务的大方向应当是做空,这样油价跌了,公司存货亏钱,但能够在衍生品业务赚回来一部分;如果油价涨了,公司就要支付一部分期权费用,相当于是买了份保险,没出事当然得赔点保费。在实际操作中,业务部门往往都会有一些投机性仓位的权限。

诡异的是,当时公司在衍生品业务上重仓押注油价上涨,并且加了不少的杠杆,结果油价大跌,公司不仅存货要亏钱,在衍生品业务上也亏了大钱,虽然没有明确公布具体亏损的金额,但是我们测算后,绝对是百亿以上级别的亏损。

你要问为什么中石化当时会重仓做多原油?

有一个传言是被高盛忽悠瘸了,高盛当时一路看涨油价,还帮中石化设计了一买一卖的期权方案,这个方案能够实现表面上的收支平衡,满足所谓领导不愿意支出期权成本的需求,其实这个方案暗藏了巨大的风险敞口。

不过我觉得这背后其实还是离不开金融市场永恒的主题——人性。很多公司最初设立衍生品交易部门的初衷都是为了对冲风险,但随着业务发展,这些部门的第一目标往往会从对冲风险演变为盈利。有了盈利,底层的交易人员才能拿到巨额奖金,光是对冲风险的话,业务部门并不一定能赚钱,甚至还会亏钱。

对交易员来说,拿着庞大的资金赌把大的,赌赢了就照亮光明的人生,赌输了最多就是把饭碗丢了。从中海油到中石化,还有海外知名的“伦敦鲸”,各种衍生品业务巨亏的背后,其实人性都是相似的。

最近在中概股上爆仓的主角 Bill Hwang,其实也是一回事,加了巨大的杠杆豪赌一把,也许他过去曾经赌赢过,但是这回是赔了个底儿掉。

杠杆这东西,就算到了专业人士手里也依旧是把双刃剑,普通投资者想要加杠杆进行激进的投资的话,还是得多掂量掂量吧。

1)美国十年期国债收益率一度冲破了1.765%。

2)博时基金发布了二季度的宏观策略报告,认为美债收益率上行,会影响到港股对美债利率波动敏感的新经济板块的估值。同时对于债券来说,利率冲高带来配置机会。但债券整体杠杆率处于高位,信用风险较大,转债风险收益性价比低。

3)瑞士信贷在 Bill Hwang 爆仓事件上的损失可能会达到70亿美元,瑞士信贷2020年的净利润是30亿美元,这次爆仓一把就亏掉了两年多的净利润,这种机构踩雷巨亏的事,后续还会慢慢浮出水面。

4)小米正式宣布造车,雷军亲自挂帅,首期投资100亿元,预计未来十年投资100亿美元。群里有朋友吐槽:按照小米的习惯,汽车启动之前可能要看15秒广告。

原创不易,喜欢请星标+在看+点赞,常读公众号,不错过市场机会,谢谢鼓励!