前有全通教育计划收购吴晓波的巴九灵,后有传言老罗的逻辑思维准备上市,“内容创业”、“知识付费”这些原来很新鲜的词,估计大伙现在都听得耳朵快起茧了。从全通教育收购失败的结果来看,吴晓波和老罗的个人强IP,既能给公司带来巨大的潜在利益,但是在上市的时候,也有可能成为一种阻碍。

相比之下,内容创业这个行业还有很多公司,不是那么的依靠强IP。最近,其中一家公司——36氪马上要赴美上市了,有些小伙伴可能对这家公司不怎么熟悉,小组刚好带大伙瞧下他的招股书,看看内容创业的公司现状究竟如何。

36氪集团成立于2010年,创立初期的定位是一个科技博客,通过翻译海外科技产业信息,输出相关的优质内容,吸引用户获取流量。后来遇上了移动互联网和创投行业的大发展,拓展了更多的业务,比如类似于WeWork合作办公的“氪空间”,提供金融数据的“鲸准”。这次赴美上市的是36氪起家的媒体业务——36氪传媒。

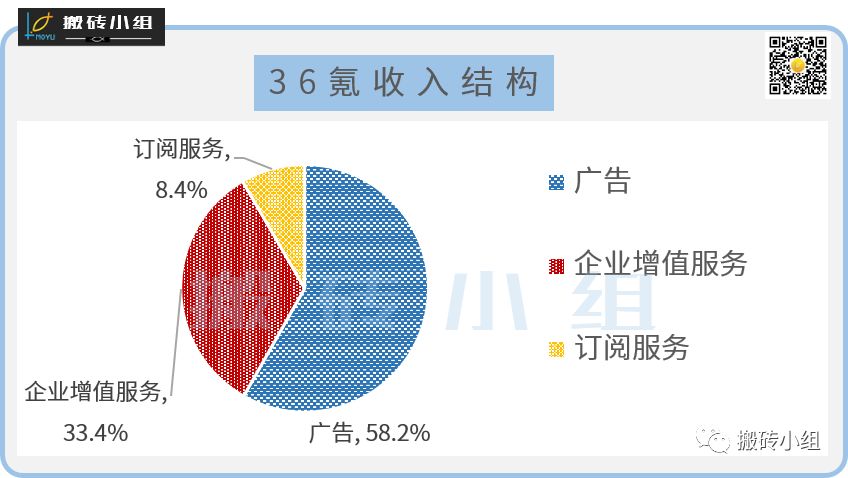

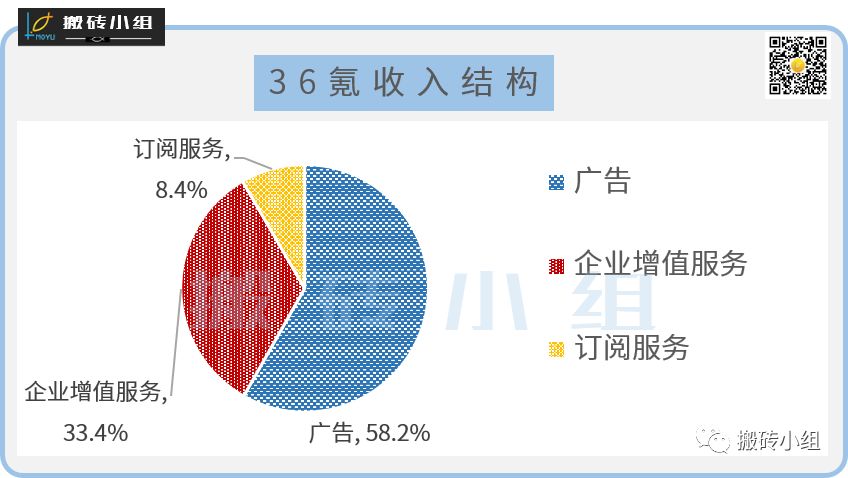

从商业模式来看,36氪传媒的模式可以简单概括为“内容→流量→广告变现/增值服务”,内容服务方面,主要以科技行业与创投行业相关的资讯为主。变现方面有三种方式,广告、企业增值服务,订阅服务。2018年36氪收入2.99亿元,其中广告收入占比58.2%,是公司主要的变现模式。

看到这里小组其实有个疑问,企业增值服务也是包括广告业务的,那么一家企业找36氪发一篇软文,收入是计入哪个部分呢。。招股书没有披露更加详细的内容,我们也无从得知了。

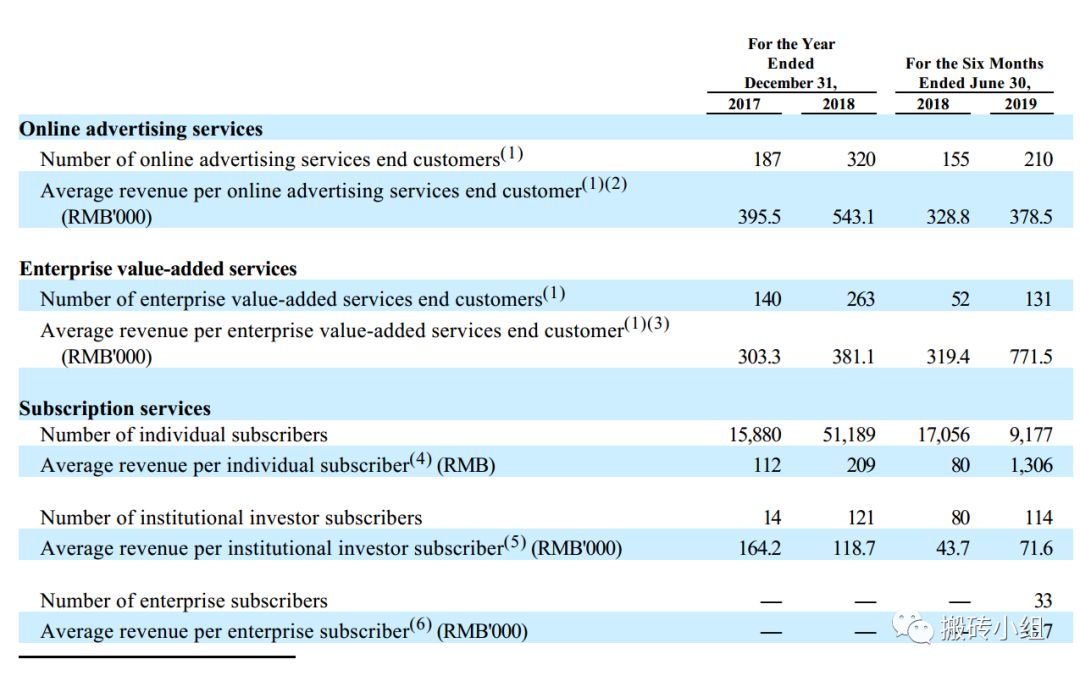

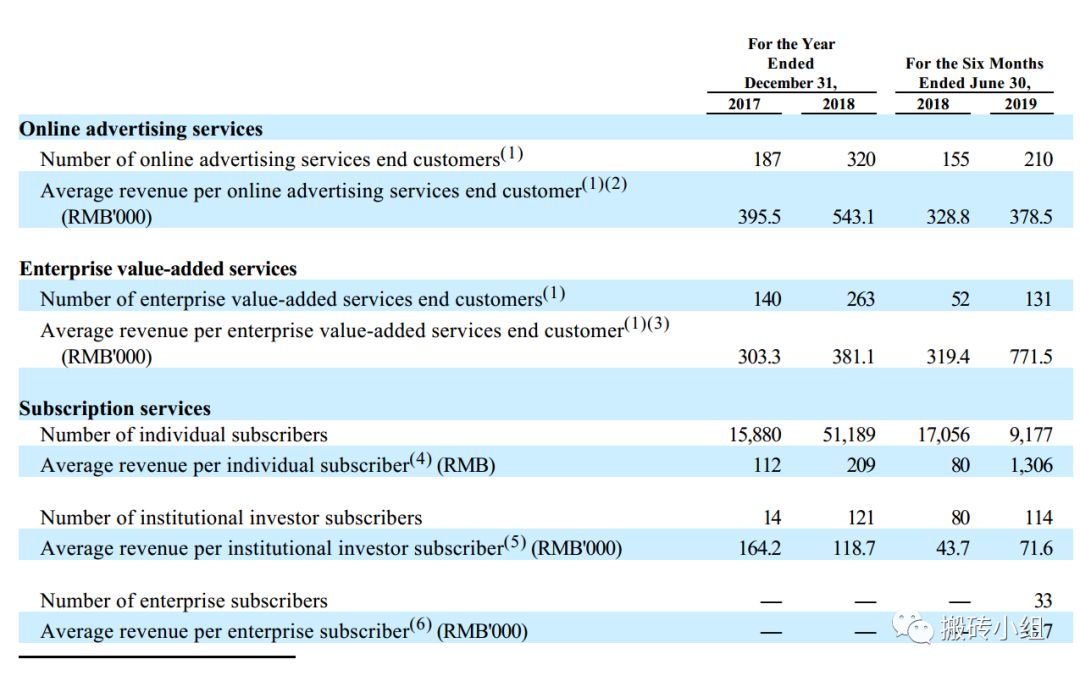

经营数据方面,公司的广告服务客户数量从2017年的187个增长到了2018年的320个,平均客单价也从39.55万元增长到了54.31万元。企业增值服务的客户数量增长也不错,客单价在2019年上半年达到了77.15万元。

订阅服务方面,个人订阅用户有所下降,但是客单价大幅上升;机构订阅用户的数量和平均客单价都在上升,经营数据整体表现还算不错。

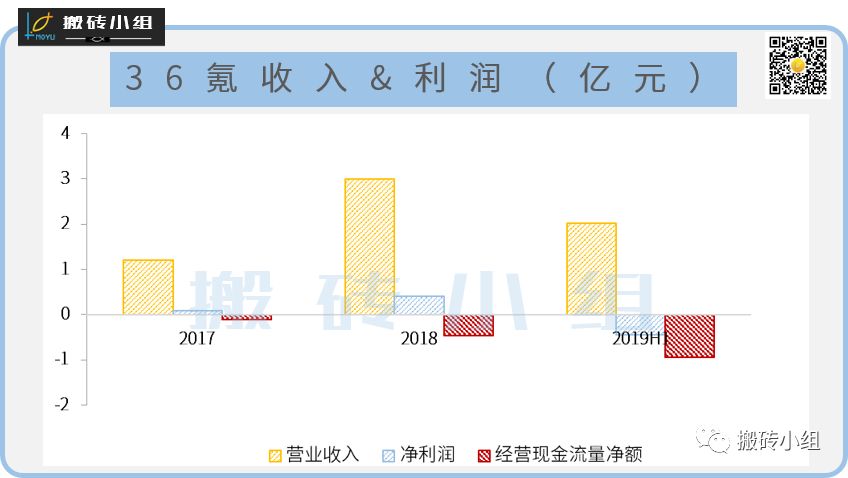

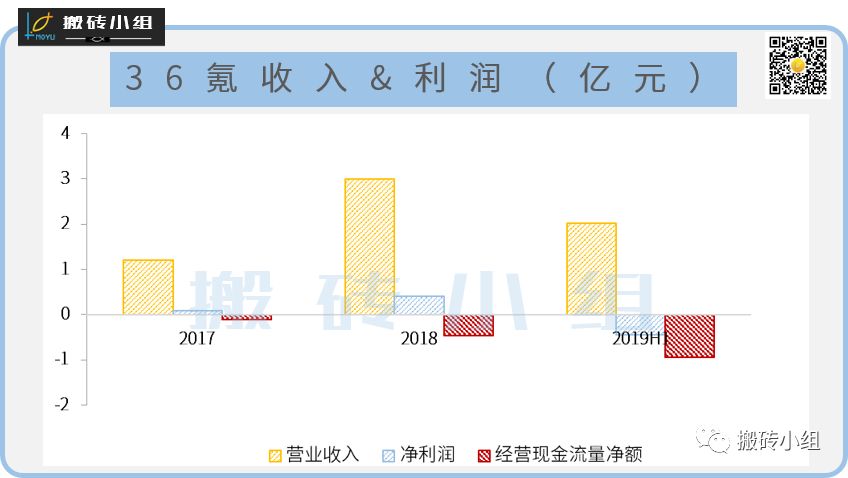

财务数据上,据招股书披露,公司2017年、2018年、2019年上半年的收入分别为1.21亿元、2.99亿元、2.02亿元,对应的净利润分别为0.08亿元、0.41亿元、-0.45亿元,盈利方面还存在波动,收入规模增长十分迅速。

尽管有着这样的经营数据和收入增长,要想在资本市场立足,36氪仍面临许多挑战。

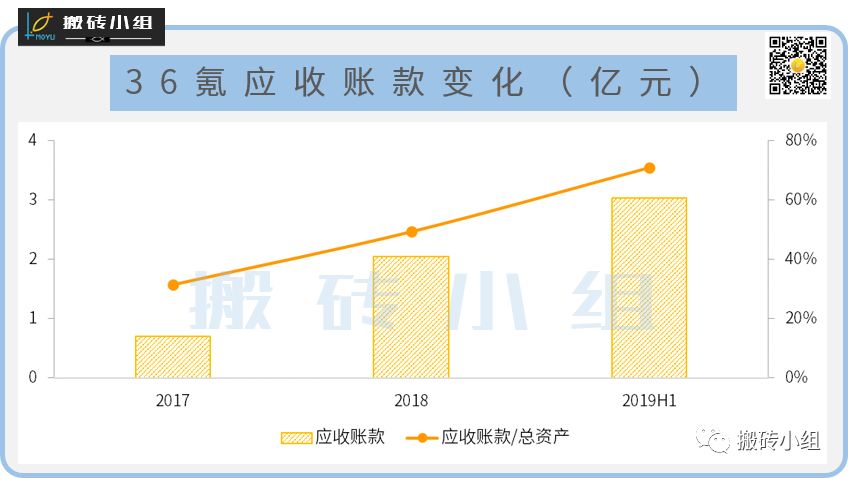

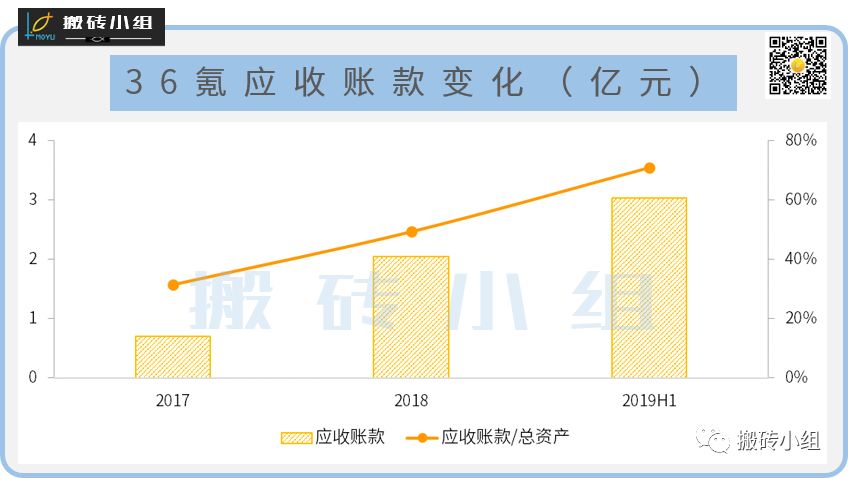

收入增长表面上很快,其实背后是有代价的。我们浏览一下公司的财务报表,就会发现公司的应收账款从2017年底的0.7亿元猛增至2019年半年报的3.04亿元,增长了334%;占总资产的比例也从31.5%上升到了71%。

应收账款猛增说明公司卖出去了产品服务,但是并没有收到钱,得到了一堆尴尬的资产——应收账款,以资产质量的下滑换来了业务规模的上升,公司这么做其实也是被迫而为。

盈利方面,虽然在2017年、2018年已经实现了盈利,但是公司的经营活动现金流出越来越多,小组常说货币资金是企业的血液,经营活动现金流出说明公司的主营业务尚未能实现自我造血,商业模式能不能跑的通还有待观察。

36氪的成立与发展,赶上了国内互联网发展的红利,这一点,从36氪集团的融资中就能看出来,其先后拿到了经纬中国、蚂蚁金服、华泰紫金、招商局创投等机构的投资,一路顺风顺水。在2017年时,国内90%早期项目首次曝光都是在36氪平台上完成,那时的36氪拥有着巨大的竞争优势。

不过从2016年开始,36氪集团的融资就戛然而止。同时,它的竞争对手钛媒体、虎嗅等也在不断发展,他们的业务定位与36氪高度重合,这个行业的竞争逐渐变得激烈,从侧面说明“科技媒体”这个商业模式并没有很高的壁垒。

随着互联网行业进入下半场,流量红利“见顶”,大家都感受到了压力。原来的资本想要顺利退出,公司想要继续融资,先活下去才能考虑盈利的问题。

行业的竞争逐渐进入了白热化,36氪在此时选择通过分拆子公司,领先一步上市,抢占了先机。不过上市归上市,一家公司的投资价值还是要回到ROE、现金流这些指标上来,36氪在盈利能力上还要继续加把劲才行。

小伙伴们多探索一下公众号菜单栏,你们买过的课程、财报工具、小组社群,都在那里哦,小姐姐等你来撩~

今天收盘后出了很多重磅的政策消息,总的来看,这些政策的目的都是要搞活资本市场,帮助企业加大融资,很多人一看到上市企业融资就感觉是在圈钱,其实融资本身是中性的,一家公司想要不断地发展壮大,肯定离不开资本的支持。以后市场肯定会继续分化,远离那些危害股东利益的垃圾公司才是上策。

1)证监会正式启动扩大股票股指期权试点工作,将按程序批准上交所、深交所上市沪深300ETF期权,中金所上市沪深300股指期权。

2)证监会拟修改主板、中小板、创业板再融资规则。此次再融资办法修订的具体内容包括:一是精简再融资的发行条件;二是优化非公开发行制度安排,支持引入战略投资者;调整非公开发行股票的定价和锁定机制,将发行价格不低于前20日的9折调低为8折,锁定期分别由36个月、12个月,缩短至18个月和6个月;单次非公开发行对象调高至不超过35人;三是调整批文有效期,将再融资批文的有效期延长至12个月。

3)证监会就科创板再融资办法征求意见,具体内容包括:一是制定支持上市公司引入战略投资者,提升非公开发行的便捷性;二是设置便捷高效的注册程序提高融资效率,压缩监管部门审核,上交所审核期限为2个月,证监会注册期限为15个工作日,上交所再融资将研究制定小额融资规则。

4)新三板改革细则出炉,主要重点有:公开发行主体方面,限于在新三板挂牌满一年的创新层公司,并满足精选层入层的相关标准;发行人可以尚未盈利;完善定向发行制度,取消单次融资新增股东35人限制,允许小额融资实施自办发行,提高融资效率,降低融资成本;将适当降低投资者门槛。

5)今天在债券市场看到一件有趣的事,湖北省担保给扬州城投做了一笔担保,有小伙伴评论:上次他们发生联系还是黄鹤楼送孟浩然之广陵。

小组今天继续给大伙准备了红包,包括66元的大红包和88元的超大红包!只需点击文末“阅读原文”获取红包口令,在公众号菜单栏回复该口令就可以参与抽奖啦!抽奖后,再次点击阅读原文,还能一块围观获奖幸运儿名单!领完红包也不要忘记点“在看”哦~