悄然转向:今年最重磅的政策来了

市场这么暴涨暴跌的,大家心脏可能有点受不了,但投资不是一两天的事,有一些市场大格局已经悄然发生了巨变,小组今天的文章就要重点聊聊这个。

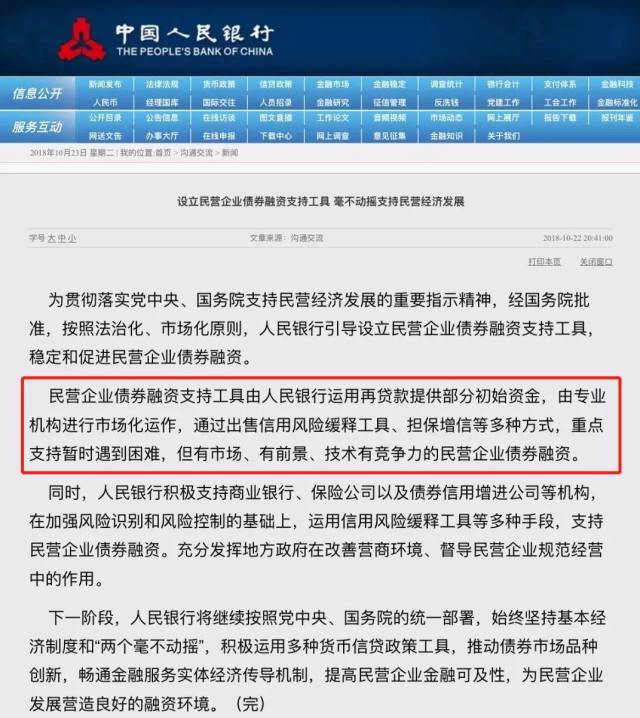

昨晚 8 点 41 分,央行的网站上悄悄发布了一则新闻,不少人甚至都没关注到,其实这是今年最大的大杀器!毫不夸张地说,小组已经好久没有看到这么重磅的政策了 小组的白话版解释:央妈给民企兜底了!妈妈再也不用担心我借不到钱了!

小组的白话版解释:央妈给民企兜底了!妈妈再也不用担心我借不到钱了!

银行涝死,民企旱死

目前企业借钱最重要的渠道还是银行。其实银行的钱多得很,银行间利率一直在下滑

但是钱都堆在银行内部,民企并没能从银行拿到钱。前段时间大家热热闹闹地说银行、保险都被喊话去救民企了,该放贷款的放贷款,该投资的投资。这些举措看起来资金规模庞大,但并没有解决最根本的问题。

有人问过当事人的意见没有?救民企可以,喊话可以,银行说,我口袋里有钱,但是我就是不救。

为什么不救?因为银行不是慈善机构,也要过日子挣饭钱。这两年,债券爆雷、股票爆雷、公司违约,首当其冲的都是民企。银行也慌啊,原本想着借钱给民企赚点利息,但谁知道连本金都收不回来了。

既然风雨飘摇,让银行如何敢借钱给民企,让保险如何敢投资民企?民企的信用风险这么大,赔了谁担当得起?出来混的,哪几个不贪生怕死?风险太大,宁愿不挣钱也不能亏钱啊,当然不借!

央妈卖保险,债市大繁荣

央妈看到各路大侠喊话不好使,直接祭出了江湖失传多年的大杀器——信用风险缓释工具,就是传说中的“信用风险互换”CDS(在银行间市场叫CRM)。

这是央行给债权人出的一个保险,如果担心企业作为债务人还不上钱,债权人可以花点钱买个保险。如果企业违约不还钱,保险赔,如果企业还钱了,就算花钱买个安心了。这个保险运营初始资金由央行提供,后续可能交由专业机构运营。央行也不是慈善机构,不能一直出钱嘛。

这个政策其实是非常切中要害的,我们缺的不是救市资金,而是金融工具,尤其是风险对冲的工具。

风险大怎么办?没有工具进行对冲,大家只能用脚投票。市场风险大,大家就退出市场;信用风险大,大家就不借钱给相关企业。缺乏风险对冲工具的后果,就是玩家越来越少,市场交易量逐渐萎缩——因为没有工具可以管理风险,表达怀疑和否定的唯一方式只能是离场。

CDS的推出,对目前的融资市场的冲击不亚于一枚导弹,可能导致我国的融资方式由间接融资主导变成直接融资主导。企业要借钱,不能直接从债权人手上拿到钱,要经过银行,这就是间接融资;如果以后大多数企业融资不通过银行,而是选择发债券——债务人直接从债权人手上拿到钱,那就是直接融资主导的市场了,比如美国。

所以CDS对于债券市场影响深远,而一个具有足够深度和广度的债券市场,往大了说,能极大地促进经济发展,往小了说,能帮助你所在的企业活得更久。

CDS的过去——次贷危机的罪魁祸首?

CDS已经在市场上沉沦十年了,经过这十年,CDS在国际市场上的规模已经达到了最低点。中国央行这次推出的CDS,很可能带动全球CDS市场规模的爆发。

CDS最著名的历史莫过于引爆了美国2008年次贷危机,金融危机最终也蔓延到了全球。CDS作为金融衍生工具,在实际应用的时候好处不少,却也可能带来风险。

最大的风险在于:如果爆发大规模的信用违约,这会导致CDS出售方——也就是相当于卖保险的机构需要进行高额赔偿,甚至可能因为要赔偿的太多,这些卖CDS的机构自己破产了。

2003 年至 2006 年,由于低利率的影响,美国房产价格迅速上涨,房地产成为了居民的重要投资资产。美国各大行当时认为房贷是绝不可能大规模违约的,便了加数十倍杠杆出售以房贷篮子为资产的CDS,以赚取非常高的保费利润。但从 2005 年至 2006 年,美联储开启加息周期,房产价格回落,次贷贷款人无力偿还房贷从而造成违约,这些违约的损失都由出售CDS的银行承担。

但由于银行杠杆放得太高,需要赔付的金额远大于其净资产,银行赔不起钱了,破产了。更为可怕的是,那段期间各个银行是互买CDS的,若一家银行出问题,其他银行也会迅速被传染,整个银行体系都会受到巨大的冲击。当时第一个没撑住的是雷曼银行,它的倒闭让其他金融机构像多米诺骨牌一样纷纷倒下,整个美国乃至世界都陷入了极度恐慌的状态中。

次贷危机爆发后,当时执掌美国政权的布什政府提出 7000 亿美元的救市方案,这部分资金用于买下金融机构的坏账,并且同时推出大幅退税刺激消费等政策,才让美国度过此难关。

工具本身没有错,错的永远是人。市场事前的贪婪和事后的恐惧,监管事前的无为和事后的有为,我们以史为鉴。

不过,这次并不同。我国首先站出来卖CDS的,是央行。

CDS对市场的影响还要观察后续的政策落实,比如说:

1. 目前是央行出资,后续能不能把真正有钱的银行、保险等专业机构调动起来?毕竟国家的杠杠已经不低,还能加多少是个未知数。市场活跃起来了,你帮我我帮你,民企活了,经济就活了。

2. 哪些民营企业可以被纳入到篮子中?按照央行的口吻,只有“有市场、有前景、技术有竞争力的民营企业”才能被纳入。这个钱是否能用到刀刃上,还有待观察。但是优质的民企大家可以重点关注起来了。

3. CDS怎么定价?如果CDS这个保险价格太高,大家不会买,如果价格太低,没有专业机构会愿意卖。定价要合理,否则工具就运行不起来。

如果这个工具运用得好,能够极大地缓解大家对于民企风险的担忧,推动风险溢价指数的下行。这个指数是小组内部用来判断市场大势的重要指标,指标若见顶回落,则牛市可期也。 这个指数上一次见顶,发生在 2014 年 5 月,之后是浩浩荡荡直冲 5000 点的大牛市;从今年六月开始,风险溢价指数也有掉头向下的趋势,这是好事。但能不能继续回落,就要看这个今年最重磅的政策的实施效果了。

这个指数上一次见顶,发生在 2014 年 5 月,之后是浩浩荡荡直冲 5000 点的大牛市;从今年六月开始,风险溢价指数也有掉头向下的趋势,这是好事。但能不能继续回落,就要看这个今年最重磅的政策的实施效果了。