今天是每周六的财务专栏,开始之前多说一句,财务专栏主要是对公司财报进行观察,不是投资建议,绝对没有明示或者暗示,只是财务分析和探讨,投资者不可能不看财报,但看懂财报只是投资中的一步而已。周六是小组财务专家的舞台,平时会多和大家聊聊产业和市场。

下面进入正题:

十月刚过,三季报全部放榜了,适逢组员正在考虑双十一入手扫地机器人,于是今天来看看相关标的,其实主要就是科沃斯、莱克电气、石头科技和一家刚刚上市的德昌股份。

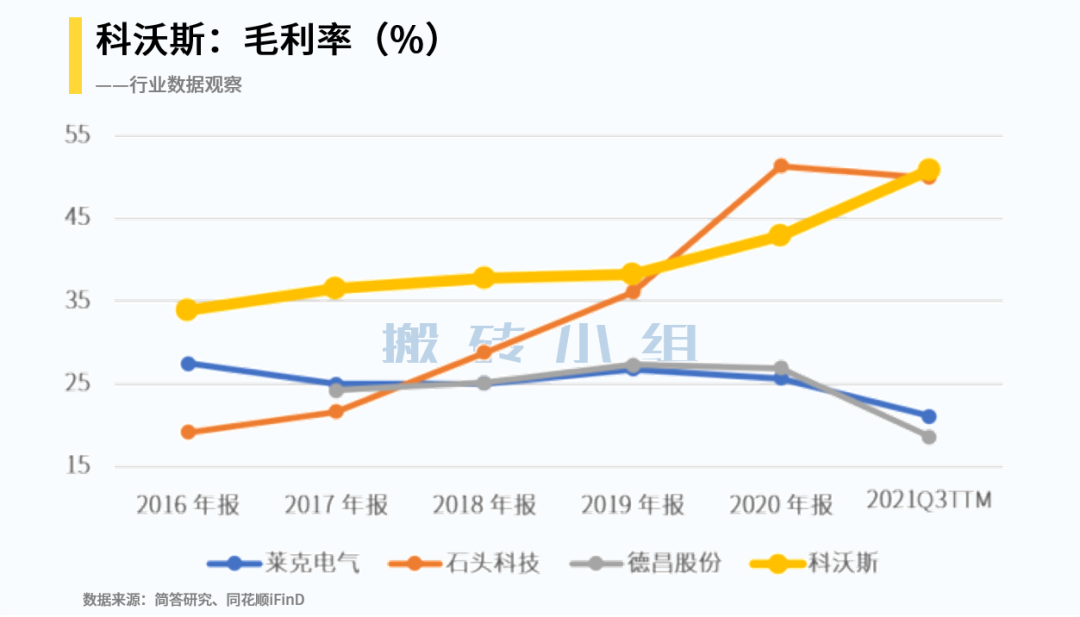

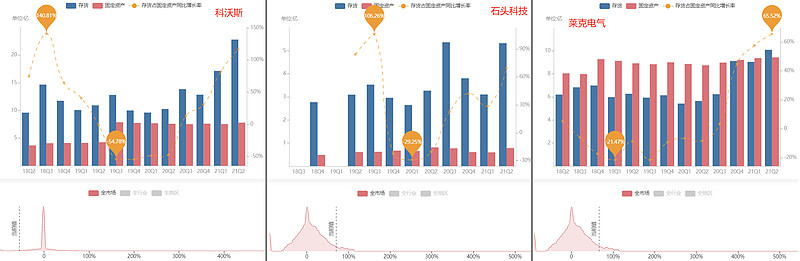

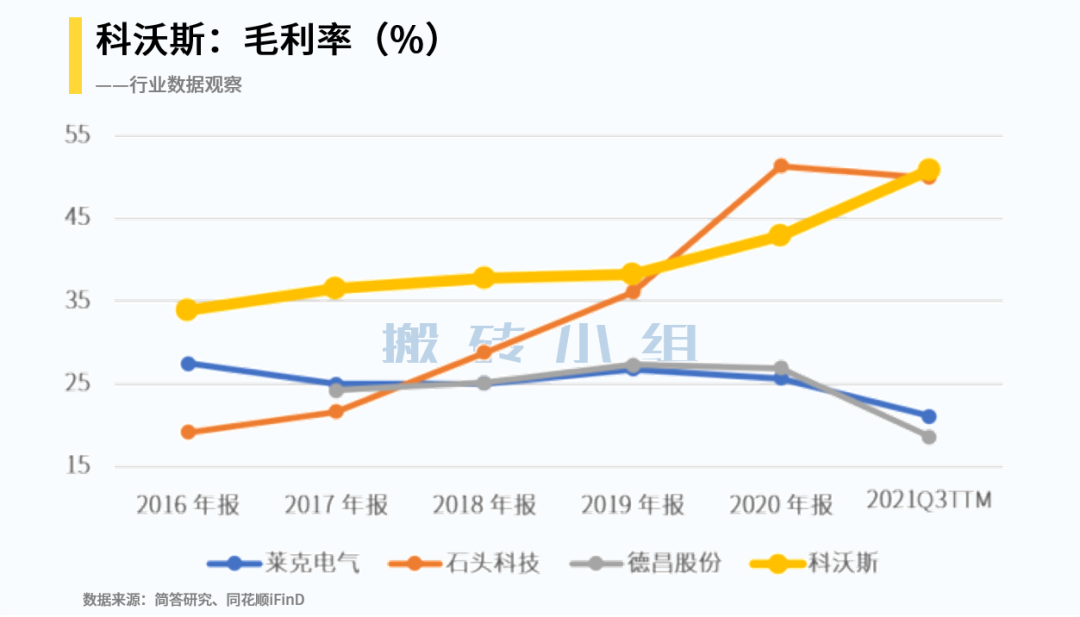

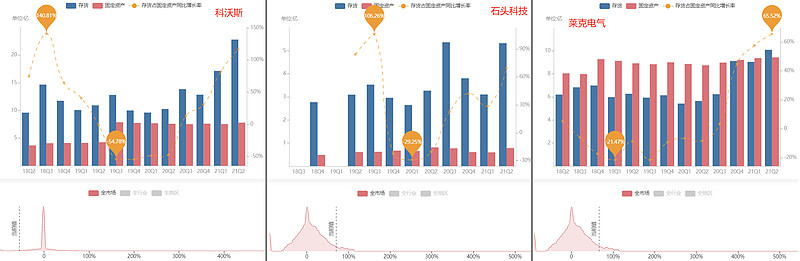

从21Q3业绩表现上来说,从下图毛利率就能发现,科沃斯的ttm毛利率持续增长(下图黄线),而石头科技则是增速开始放缓,莱克电气和德昌股份的造型更是已经开始掉头向下,不做好。

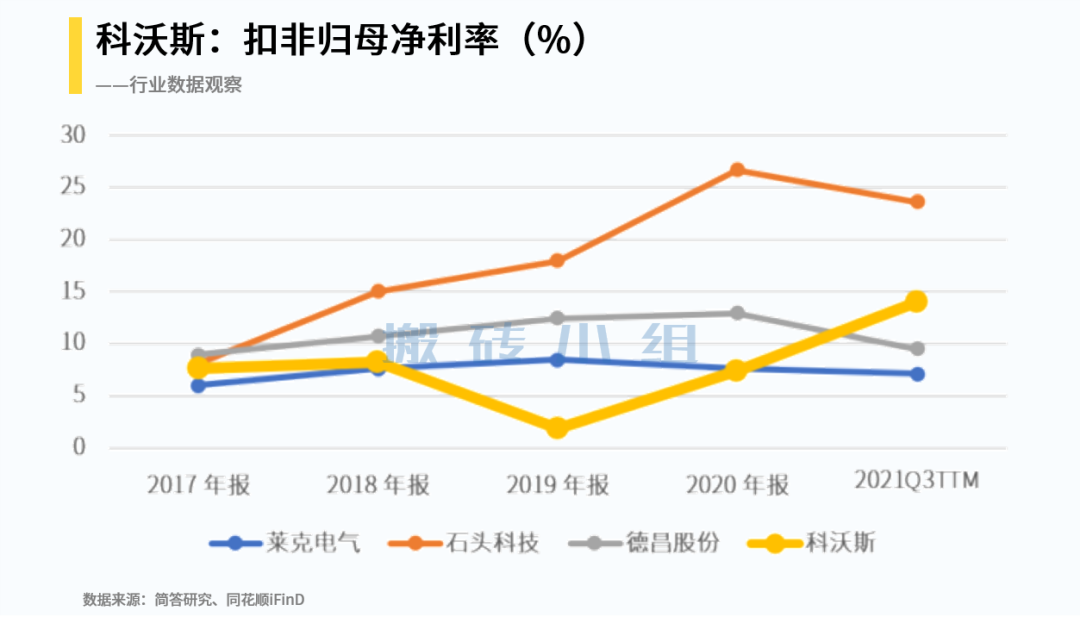

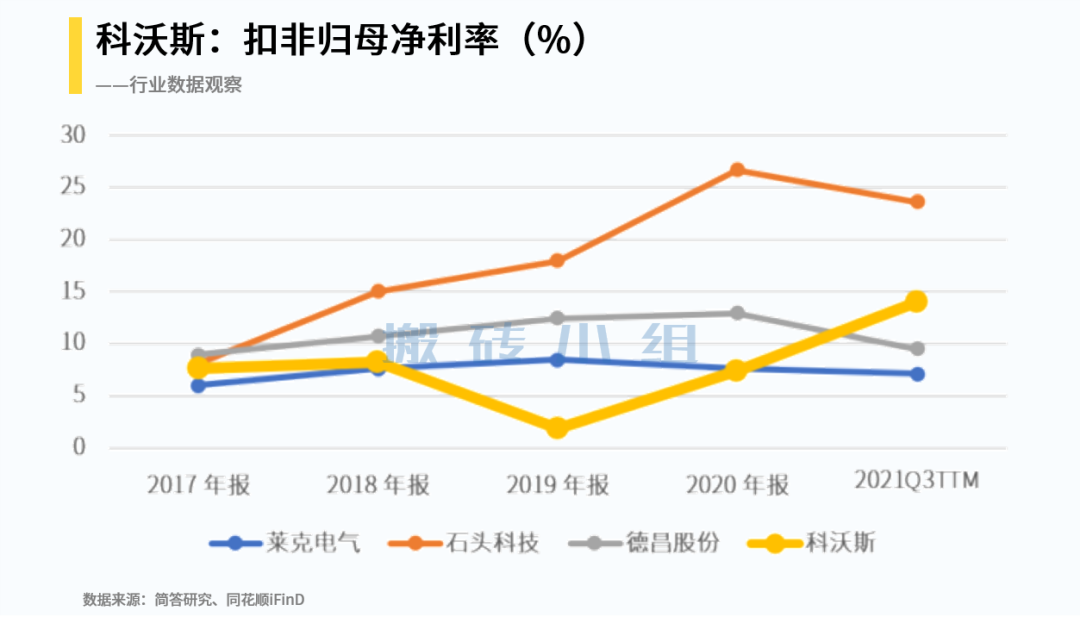

虽然毛利率的造型非常华丽,也别忘看看几家公司的扣非净利率。科沃斯尽管没有毛利率表现这么亮眼,依然可以发现其趋势是45度角倔强向上(下图黄线),而同行其他公司则是出现衰减迹象。

这么拔尖的毛利率,最后到扣非归母净利率却稍嫌平庸,主要是因为销售费用率拖累了毛利率的绝佳表现,从下图可见,科沃斯的销售费用率远高于莱克电气和石头科技,达到了收入的22%。

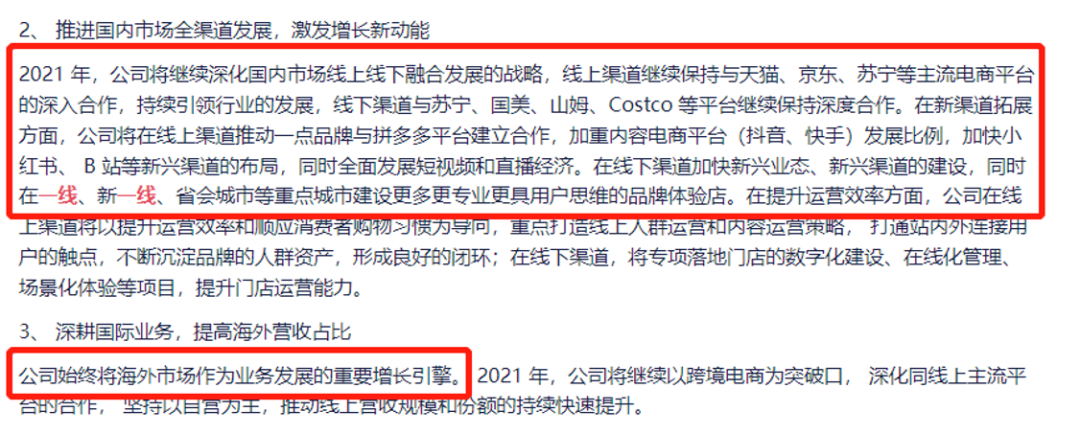

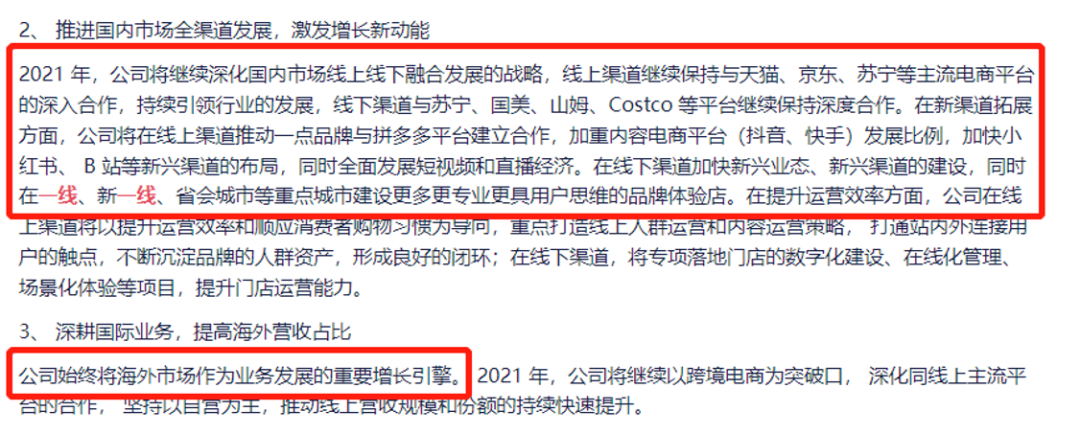

如此强烈的对比,也让人感慨科沃斯是开挂了吧?为啥能逆势不服啊?大家对于科沃斯扫地机器人的接受度都这么高了吗?仔细看了一下它的年报,发现公司在之前主要是跟京东,天猫,山姆等平台合作,也只是在最近才开始在抖音,快手等平台推广自己的产品,即使在这样一种多渠道运营方式之下,体验店主要也还是设立在在一线,新一线和省会城市,也就是说,它更注重与高端产品线相对应的付费能力客户群体。

问题是,高付费客户群是非常有限的,之前有份券商调研纪要显示,一线城市的扫地机器人渗透率只有10%而已,这个数字乍看之下似乎让人惊讶,实际上如果仔细想想,一线城市多的都是白领打工人,主要居住方式是租房,在出租屋的面积和场景里有没有必要使用扫地机器人?

再者就是一线城市比较宽裕和讲究的小白领甚至小金领们,定期(比如每周或者双周)呼叫阿姨上门服务,既可以选择按次收费、也可以选择包季包月套餐,阿姨的巧手不但可以扫地,还能精细保洁各个角落,铺床担灰、洗衣擦窗等等一应俱全,明显要比高端线的那些贵价的扫地机器人好用多了~

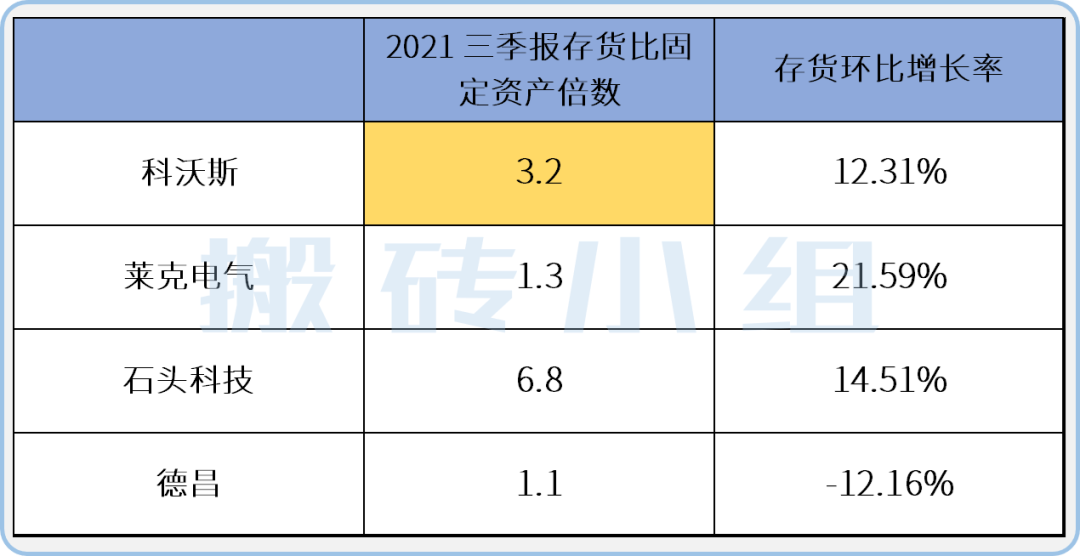

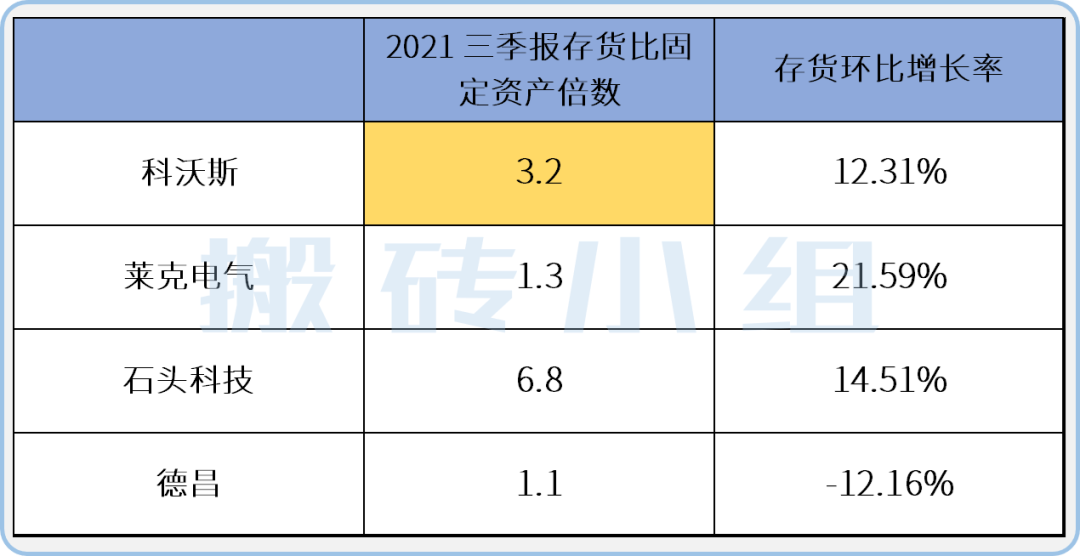

于是小组查了查科沃斯的产销率,由于数据口径在统计上逐年有所变化,因此没有连续性的统一口径观察,不过不要紧,我们还可以来看看存货情况。这一看又让人有了新的发现,科沃斯三季度的存货比固定资产的倍数达到了3.16倍!可能有人说那石头科技的存货比固定资产倍数还有6.83倍呢?

别搞错,石头科技本质上并不生产扫地机,它只搞设计,生产是外包的。在这个前提下,科沃斯这种存货和固定资产的倍数就让人非常惊讶了——究竟是特别看好双十一囤货(当然,还有黑五、圣诞等等),还是开始滞销、卖不动了?

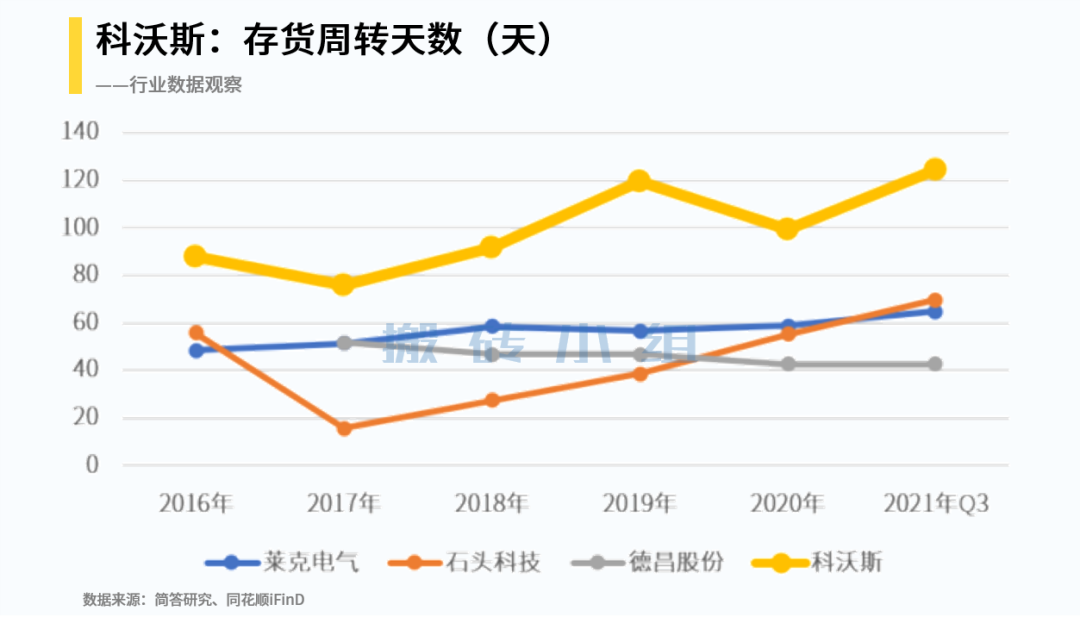

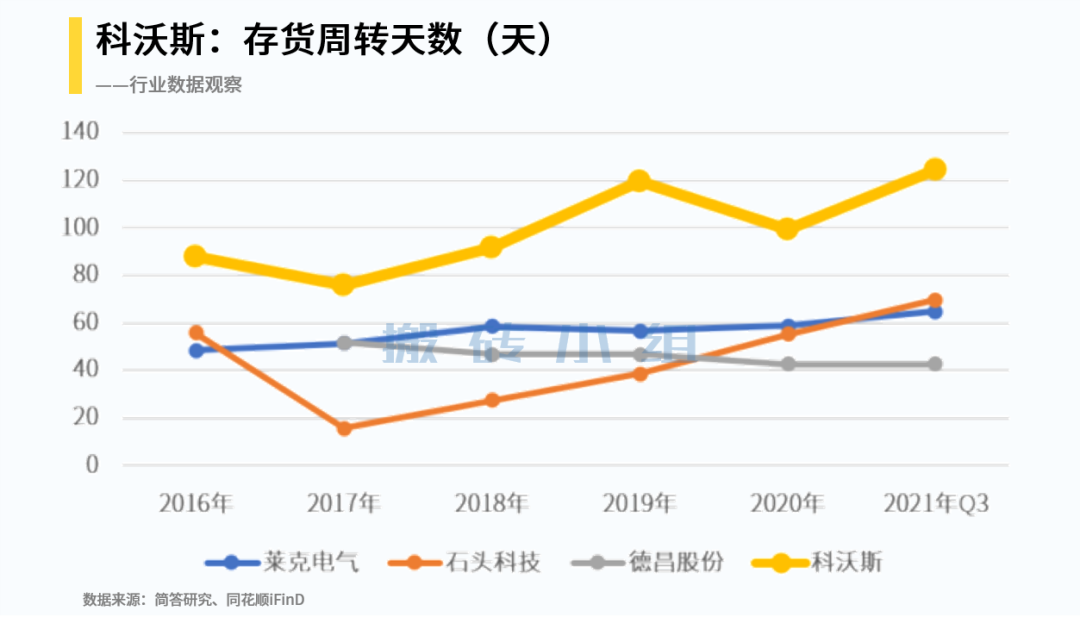

因为科沃斯的存货周转天数,可是实打实的同行比较最高(下图黄线),而且还有继续走高的趋势。。

此外,财研小姐姐还恰好认识某多多上的选品运营,她给小组提到了另外一个非常突破认知的事实,就是某多多上卖得最好的扫地机器人,从来不是什么高端的“扫拖一体机”或者配置了“没电自动回充”功能的高端机,每多一个这样的功能可能要加好几千的价格。

而某多多上真正购买扫地机量最大的一批用户,其实是三线以外的地市级区域,这些用户普遍有自己的独栋小房子(比如江浙沪地区的土豪“农村”建筑),这些客户由于居住面积很大,也没有请阿姨的习惯,通常就会买上几个便宜的扫地机器人在家里跑,也不需要“自动回充”,没电了停在那儿,用户自己就把它搬回充电坞去充电,一点也不会嫌麻烦;或者说在这种程度的“麻烦”和加价好几千之间,他们会无脑选择“麻烦一下”——这真是让人感慨自己目光的狭隘和世界的多样性。。

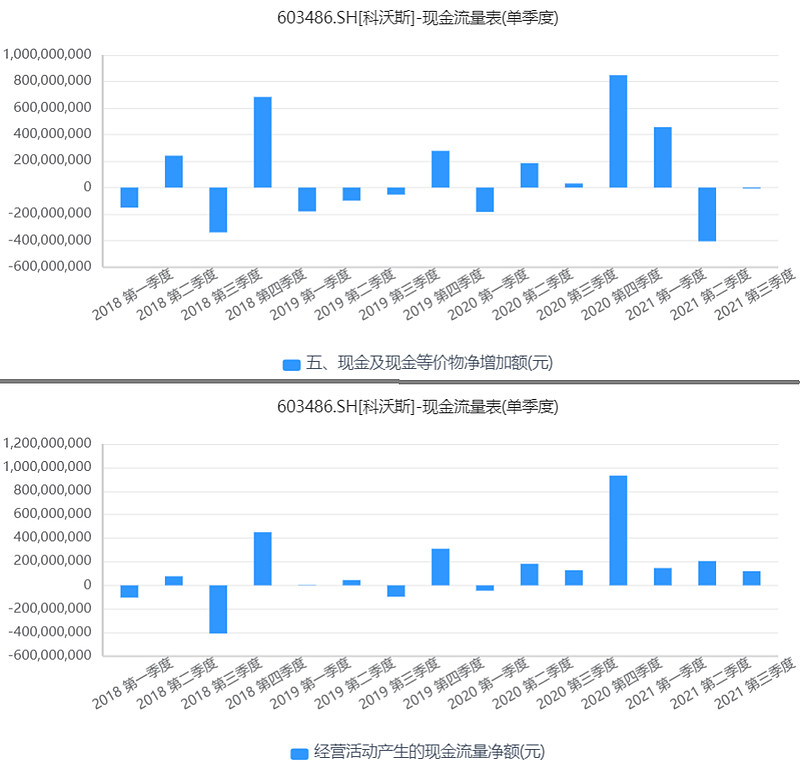

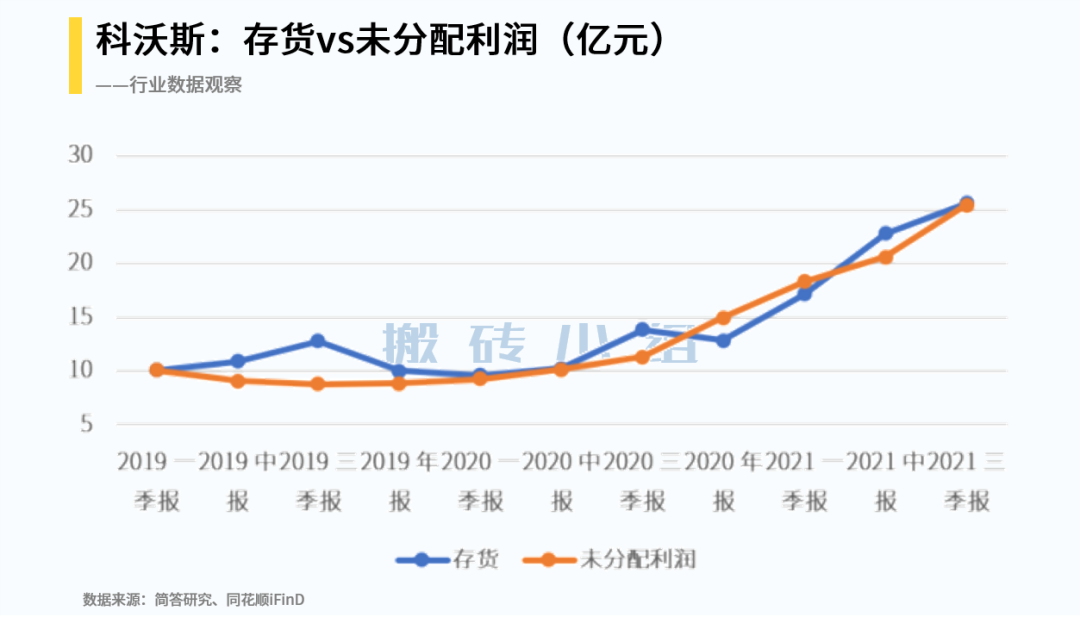

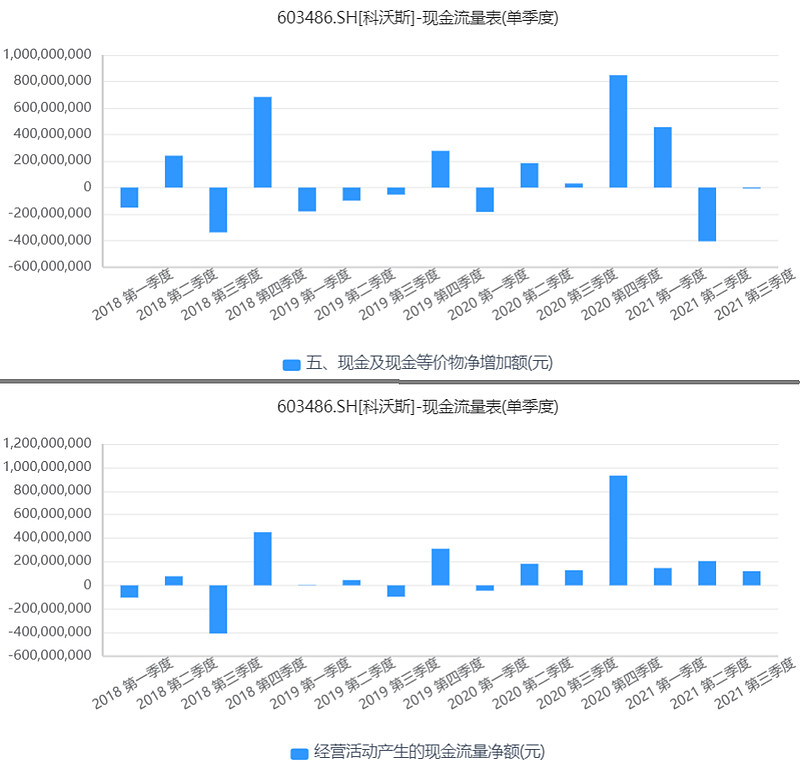

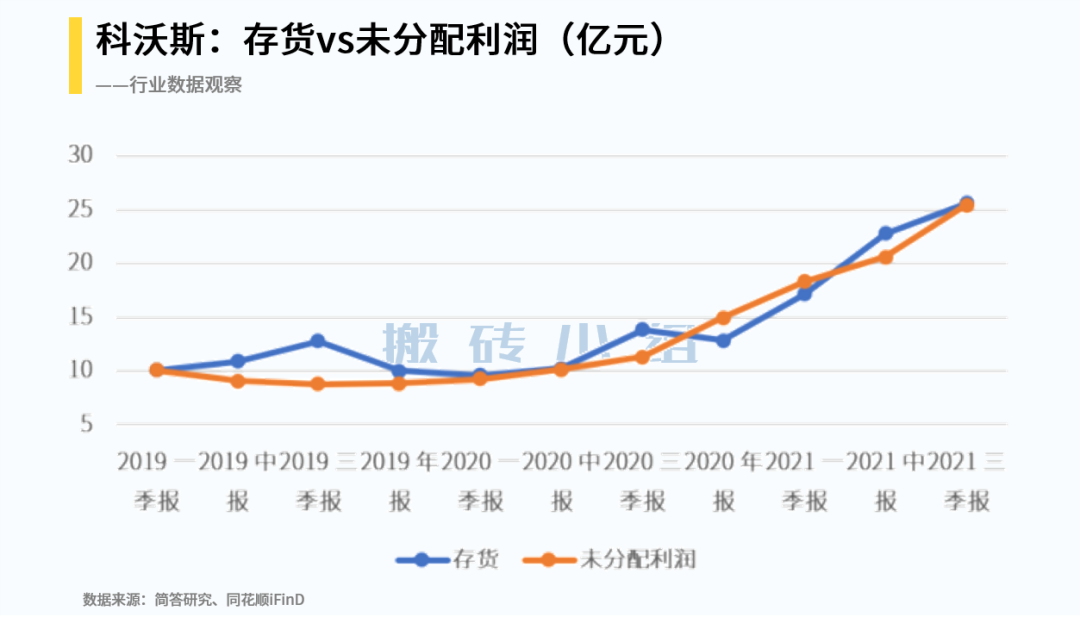

说了这么多,推导出来最后我们应该以现金流的关注为结束。从整体净现金增量来说,科沃斯的21年单季度的现金状况在Q2和Q3都出现了净消耗(上半图),这并不是什么好现象;即便是净经营活动现金流为正,也是因为拖欠供应商款项顶着,实际上存货对资金的占用并不小;同时从19年开始,存货和未分配利润之间还存在比较奇怪的正相关性,无论从趋势还是从数量级都出现了相关状态(下图)。

科沃斯财报助手打分是93分,财务标签和风险提示可以点击下图查看:

大家的【在看】就是对小组最好的支持!

本资料所引用的观点、分析是其在目前特定市场情况下并基于一定的假设条件下的分析和判断,并不意味着适合今后所有的市场状况,不构成对阅读者的投资建议,也不构成任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件,搬砖小组不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任,市场有风险,投资需谨慎。