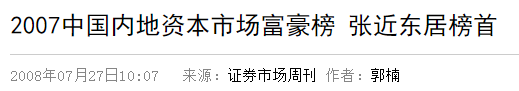

张近东想出售苏宁易购的控股权,一代大佬的传奇让人唏嘘不已。

1990年,27岁的张近东辞去了体制内稳定的工作,下海创立了苏宁交家电,专营空调业务。他看准未来空调市场的需求,采取了销售送货安装一条龙的打法,解决用户购买空调的痛点,迅速打响了名声。此后,苏宁通过薄利多销、推高周转等方法越做越大,也遭到了其他厂商的红眼。

1993年,南京八大国有商场联手封杀苏宁,宣称八家将统一采购,如果谁供货给苏宁,他们将全部不销售该产品。这是在时代浪潮下,民营经济与国有经济的一次碰撞,当年的民营经济处在政策鼓励的方向,苏宁有东风借力,不但没被打倒,还与诸多品牌签订了经销合同,规模反而越做越大。

1994年,苏宁的空调销售额已经成为全国第一。此后就是大规模的扩张之路,连锁店从南京一路开到全国,业务也从专营空调扩到全面销售家电,再从家电扩展到3C。

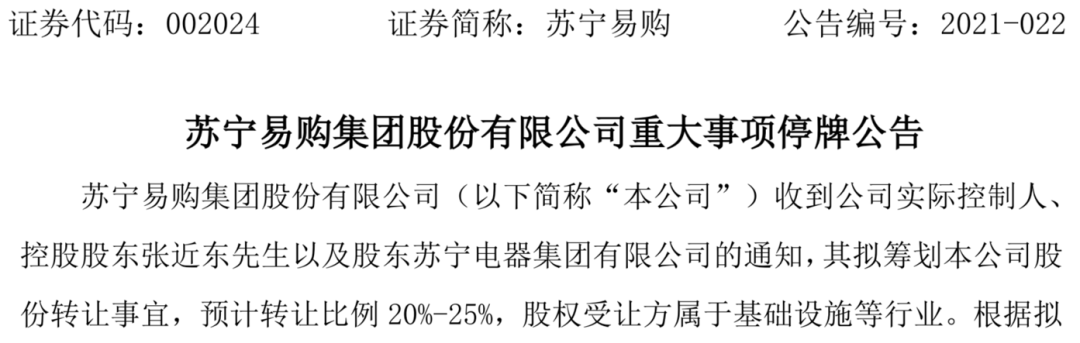

2004年,苏宁电器上市,张近东身家暴涨5倍。2007年,张近东评为中国内地资本市场首富,看起来是比“中国首富“差了点,因为当时的苏宁被老对手国美压着打,不过在2008年,国美掌门人黄光裕进去了,苏宁迎来自己的黄金发展时期。

2011年,上市公司苏宁易购的扣非净利润达到历史最高的46亿元,是国美的两倍多,在业务规模、门店数量上也全方位辗压了国美,在很多人都觉得苏宁将称霸零售业的时候,时代的主角已经悄然发生变化。互联网逐渐兴起,京东入侵了国内核心的3C品类,当初不被张近东放在眼里的刘强东,打得苏宁措手不及。

此后苏宁进行过两次改名,2013年改名苏宁云商,代表公司往线上销售发展的战略;2018年改名苏宁易购,代表了公司要搞线上线下融合的新零售战略,但不管那次都是跟在互联网巨头后面走而已,公司的零售业务早已不复当年的荣光。

从2014年开始,苏宁易购的扣非净利润每年都是负数,全靠着各种财务调节手段来粉饰,2014年靠卖门店然后租回来;2015年继续卖门店+卖PPTV;2016年处置子公司权益;2017、2018年卖阿里巴巴的股权;2019年靠苏宁小店、苏宁金服、LAOX的股权变动进行账面利润调节……

苏宁在主营业务不振的时候,想的就是依靠各种投资,其中既有比较成功的投资,比如买了阿里巴巴的股权,后来卖了挣了大约140亿;也有不少持续亏损的资产比如天天快递、LAOX等,公司近年还花了48亿买家乐福股权、27亿买万达百货,买回来的都是重资产的公司。

苏宁易购2017年-2020Q3的经营现金净流出合计408亿,主业持续失血,2020年又是疫情冲击的一年,线下零售更加难做。

苏宁集团不是没有努力过,为了寻找新的增长点,集团把摊子铺的很大,零售、地产、金融、体育、文创、物流什么都想做。但是越努力越错,再也没找到实业赚很多钱的节奏。

既然自己不能打了,找牛人一起打,2017年入股恒大200亿,结局大家也知道了。去年恒大哭穷以后,苏宁都不要求回购了,钱没收回来,大手笔投资就像大手笔的割肉。

2018年,苏宁95亿入股了万达,现在暂时没有新消息,坊间只知道苏宁资金链十分紧张。

关于苏宁系资金链紧张的事传了大半年, 去年九月苏宁旗下足球队发不出薪水,后来英超与苏宁旗下的PPTV因为拖欠版权费,闹出了解约风波。

12月传出苏宁资金链断裂,苏宁的债券大跌,苏宁辟谣后宣布大手笔回购债券。不过很快,张近东就把苏宁控股全部股权质押给了阿里系,间接说明了苏宁系资金确实很紧张。

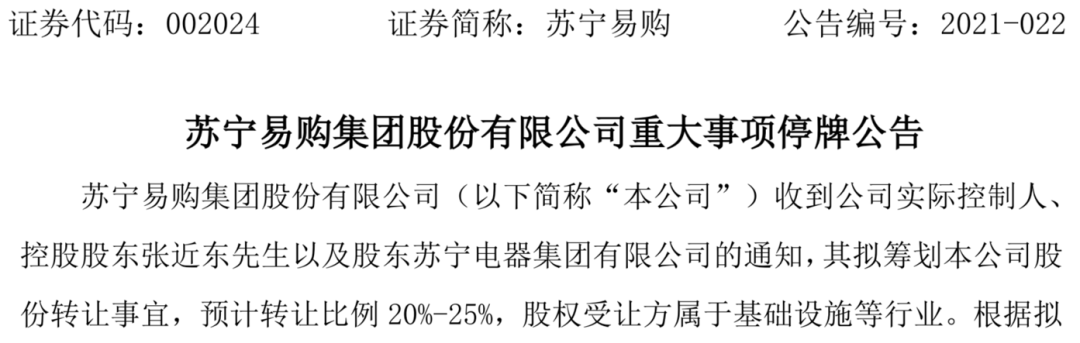

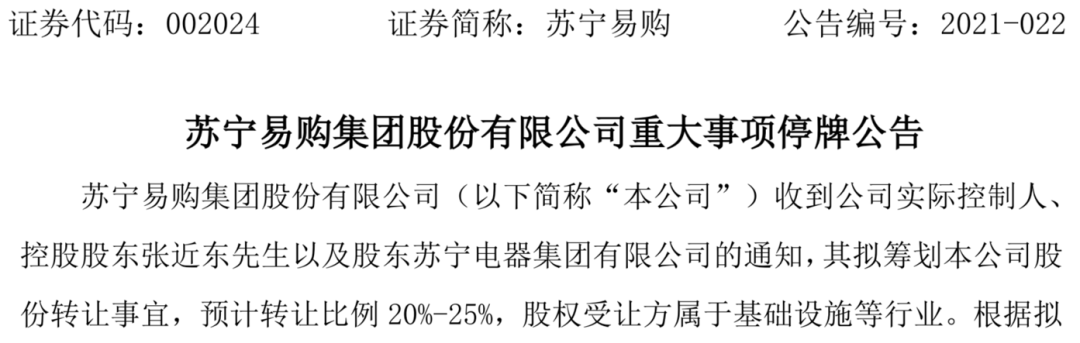

现在,张近东想出售苏宁系最核心的资产——上市公司苏宁易购,这已经是自救的终极操作。

苏宁易购现在市值652亿,如果苏宁当年拿着阿里的股权不卖,这笔投资现在大概值460亿。张首富曾经投过阿里,可能就以为投资其他公司也会像阿里一样回报斐然,这怎么可能呢?

留着阿里股权,把那些失血的资产砍掉,也许苏宁的情况会好很多,但是历史没有如果。

B站公布了四季度的财报,核心数据继续增长,收入38.4亿,同比+91%,创了单季度收入新高,月活用户2.02亿、日活用户5400万。增长虽然亮眼,不过亏损也很大,四季度净亏损是8.44亿元。

B站在业绩发布后,还举行了财报电话会议,我比较关注的有几点:

1)增长依旧是B站的核心目标,尤其是用户的增长。B站董事长陈睿强调,月活跃用户在2023年之前要达到4个亿,也就是三年翻一倍的增长速度。为了提升用户体验,还强调了不会增加广告投放,所以暂时别指望B站盈利了。

2)用户增长就要求B站继续出圈,从之前Lex被封的事件就能看出,出圈会削弱B站的社区氛围,B站要在保持良好社区氛围的前提下出圈,是对公司发展的一大考验。

3)B站继续撕掉游戏公司的标签。游戏收入在2020Q4的占比已经下降到了30%,这个数字曾经一度占到80%以上。游戏已经不是B站最主要的收入来源,现在第一大业务是增值服务,也就是直播打赏抽成、会员收入这些。

4)虽然依旧巨亏,但是边际上有改善。收入比上一季度多6.14亿元,净亏损减少了2.57亿元,核心原因是有了规模效应,业务规模扩大的同时,毛利率小幅上升,销售、管理、研发等费用合计基本没有增加,所以最后就亏得少了。

资本市场对此给的评价也比较正面,B站盘前股价大涨约7%。

昨天香港跌,今天国内跌,机构票严重分化,真的砸漏了。

我白天一直在看书,《资本周期》,里面很多章节非常应景,既涵盖了光伏新能源这种大周期重新轮动到的行业,还指出了大家在周期中容易犯的错误。让我印象最深刻的一个观察跟资本开支相关,特别激进的大额资本开支对股东回报是负贡献,那些缓步增加的资本开支带来了更长期的回报。

想想也可以理解,如果一个生意特别赚钱,参与者很容易激动起来,非理性的all in去干,其实别人也会做同样的事,大量的资本被周期高点的资本开支吃掉,行业格局会快速恶化,公司丧失后续发展的手牌。

供需供需,最基本的投研思考,其实最难,因为需求神秘莫测,来时轰轰烈烈,而那些供应端的事实,反而容易被人忽略。

如果有不了解【机构150】的小伙伴,可以在公众号菜单栏回复关键词【机构150】,就能获取机构重仓150的清单啦,公众号菜单栏还有很多精彩内容等待大家探索哦~

原创不易,喜欢请星标+在看+点赞,常读公众号,不错过市场机会,谢谢鼓励!